성과 요약

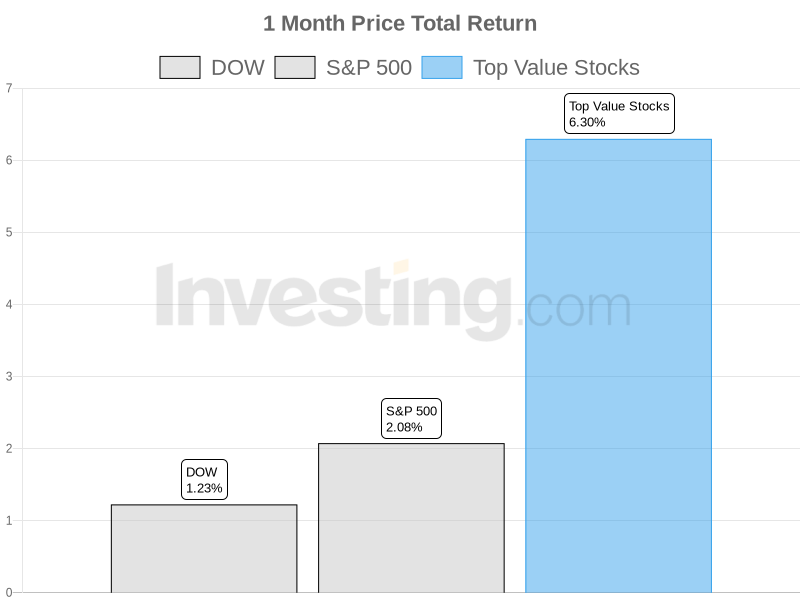

"최고 가치주" ProPicks 전략은 2024년 3월 6.29%의 수익률을 기록하여 주요 벤치마크 지수를 상회하는 성과를 거두었습니다. 이에 비해 S&P 500(SPX)은 2.08%, 다우존스 산업평균지수(DJI)는 1.23% 상승했습니다.

3개월 기준으로도 이 전략의 수익률은 11.17%로 벤치마크를 상회했으며, SPX와 DJI는 각각 9.94%와 4.98%의 수익률을 기록했습니다.

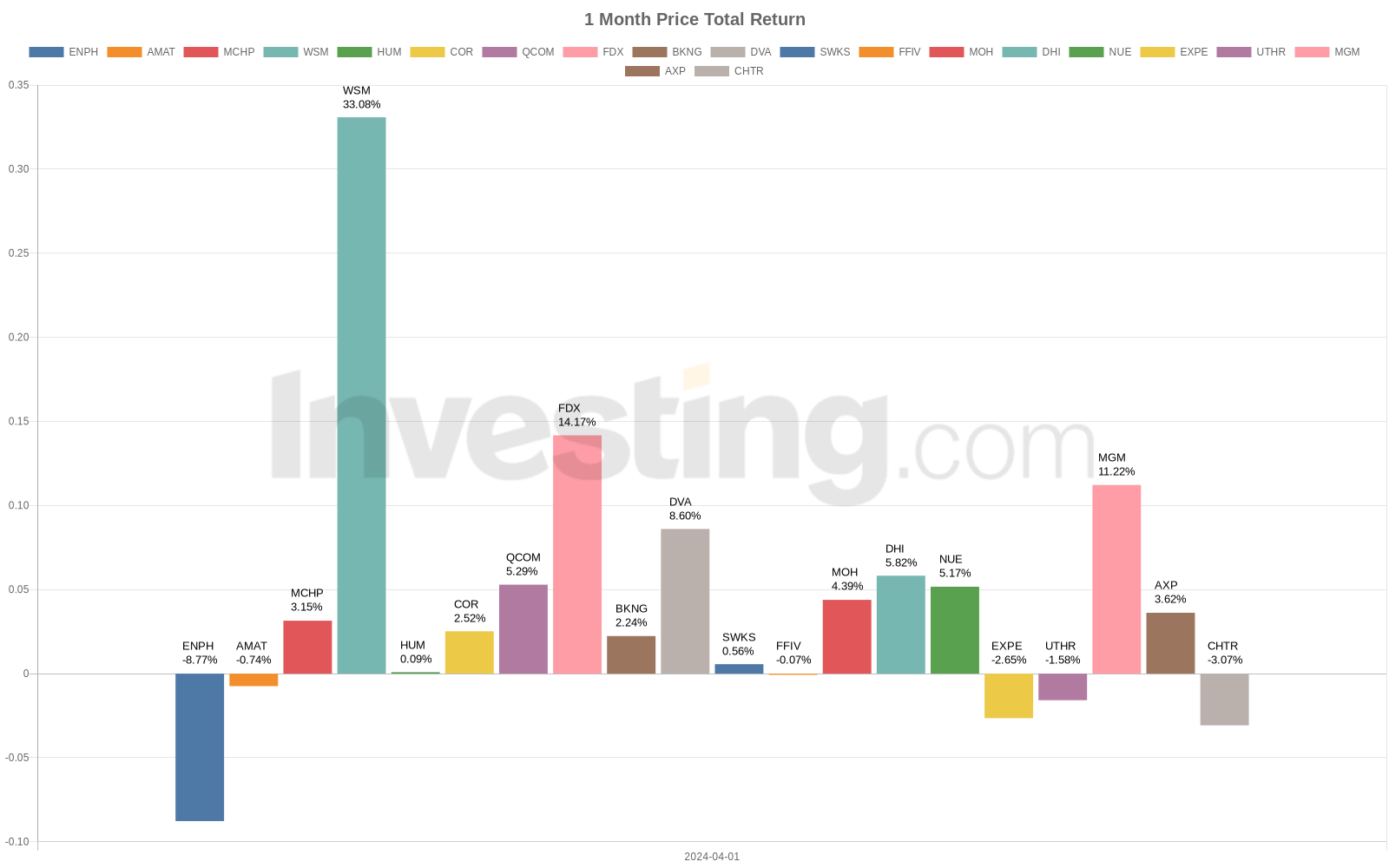

몇몇 보유 종목은 월별 수익률이 탁월했습니다:

1. 비스트라 (VST): 31.70%

2. 윌리엄스-소노마(WSM): 33.08% 3.

3. MGM 리조트 인터내셔널(MGM): 11.22% 4.

4. EMCOR 그룹 (EME): 10.90%

5. 하트포드 금융 서비스 그룹(HIG): 8.51% 5.

신규 추가

이 전략은 2024년 3월에 각각 매력적인 가치 제안을 제시하는 10개의 신규 보유 종목을 소개했습니다:

1. The Gap, Inc. (GPS)

- 설명: The Gap은 남성, 여성, 어린이를 위한 의류, 액세서리, 퍼스널 케어 제품을 제공하는 선도적인 글로벌 리테일러입니다.

- 시가 총액 : $ 10.18B | EPS : $ 1.36 | EPS 성장: 346.50% | P/E 비율: 20.28 | 1M 수익률: 42.97% | 1Y 수익률: 186.17% (2024년 3월 4일 기준)

- 애널리스트 전망: 성공적인 브랜드 리포지셔닝과 이커머스 확장에 힘입어 갭의 강력한 수익 성장은 추가적인 상승 가능성을 시사합니다. 그러나 치열한 경쟁과 소비자 선호도 변화로 인한 위험에 직면해 있습니다.

2. 테넷 헬스케어 코퍼레이션(THC)

- 설명: 테넷 헬스케어는 병원, 외래 환자 센터 및 기타 의료 시설을 운영하는 다각화된 의료 서비스 회사입니다.

- 시가총액: $10.44B | EPS: $6.01 | EPS 성장률: 56.40% | P/E 비율: 17.08 | 1M 수익률: 10.71% | 1Y 수익률: 75.68% (2024년 3월 4일 기준)

- 애널리스트 전망: 외래 진료 및 비용 관리 이니셔티브와 같은 고성장 부문에 대한 Tenet의 초점은 향후 전망에 좋은 징조입니다. 위험 요소로는 규제 문제와 인건비 압박이 있습니다.

3. 신시내티 파이낸셜 코퍼레이션(CINF)

- 설명: 신시내티 파이낸셜은 손해보험, 생명보험, 금융 상품을 제공하는 보험 지주 회사입니다.

- 시가총액: $191.14B | EPS: $11.74 | EPS 성장률: 482.78% | P/E 비율: 10.39 | 1M 수익률: 8.33% | 1Y 수익률: 12.16% (2024년 3월 4일 기준)

- 애널리스트 전망: 신시내티 파이낸셜의 강력한 언더라이팅 규율과 투자 수익 성장이 매력적인 밸류에이션을 뒷받침합니다. 잠재적 역풍으로는 재해 손실과 경쟁 압력이 있습니다.

4. Core & Main, Inc.(CNM)

- 설명: Core & Main은 미국의 수도, 폐수, 빗물 배수 및 화재 방지 제품을 전문적으로 유통하는 선도적인 기업입니다.

- 시가 총액 : $ 115.53B | EPS : $ 2.15 | EPS 성장률 : -0.60 % | P / E 비율 : 29.67 | 1 개월 수익률: 16.97% | 1Y 수익률: 147.97% (2024년 3월 4일 기준)

- 애널리스트 전망: Core & Main의 선도적 인 시장 지위와 인프라 지출 순풍에 대한 노출은 장기적인 성장 전망을 뒷받침합니다. 주요 리스크는 경기 순환과 인수로 인한 통합 문제입니다.

5. 코그니전트 테크놀로지 솔루션즈 코퍼레이션(CTSH)

- 설명: Cognizant는 정보 기술, 컨설팅 및 비즈니스 프로세스 서비스를 제공하는 선도적인 기업입니다.

- 시가총액: $357.72B | EPS: $4.21 | EPS 성장률: -4.77% | P/E 비율: 16.80 | 1M 수익률: -8.73% | 1Y 수익률: 19.76% (2024년 3월 4일 기준)

- 애널리스트 전망: 코그니잔트의 디지털 혁신 역량과 강력한 고객 관계는 매력적인 밸류에이션을 뒷받침합니다. 그러나 임금 인플레이션과 숙련된 인재 확보 경쟁으로 인한 위험에 직면해 있습니다.

6. 엑손 모빌 코퍼레이션(XOM)

- 설명: 엑손 모빌은 세계 최대 규모의 상장 국제 석유 및 가스 기업 중 하나입니다.

- 시가총액: $464.20B | EPS: $8.89 | EPS 성장률: -32.96% | P/E 비율: 12.89 | 1M 수익률: 10.53% | 1Y 수익률: 10.50% (2024년 3월 4일 기준)

- 애널리스트 전망: Exxon은 규모, 다각화 및 강력한 대차 대조표를 통해 에너지 전환을 탐색하는 데 유리한 위치에 있습니다. 주요 위험 요인으로는 원자재 가격 변동성과 청정 에너지로의 전환 속도가 있습니다.

7. 크로거 주식회사(KR)

- 설명: 크로거는 세계 최대 식료품 소매업체 중 하나로 슈퍼마켓, 복합 백화점, 연료 센터를 운영하고 있습니다.

- 시가총액: $41.00B | EPS: $3.01 | EPS 성장률: -4.42% | P/E 비율: 18.95 | 1M 수익률: 15.93% | 1Y 수익률: 18.26% (2024년 3월 4일 기준)

- 애널리스트 전망: 디지털 이니셔티브와 데이터 기반 개인화에 중점을 둔 것이 경쟁 우위를 뒷받침합니다. 위험 요소로는 치열한 경쟁과 식품 가격 디플레이션으로 인한 마진 압박이 있습니다.

8. Jabil Inc.(JBL)

- 설명: Jabil은 전자, 통신, 의료 및 자동차 산업을 위한 제조 서비스 및 솔루션을 제공하는 선도적인 기업입니다.

- 시가총액: $17.30B | EPS: $11.64 | EPS 성장률: 64.92% | P/E 비율: 11.46 | 1M 수익률: -7.86% | 1Y 수익률: 54.28% (2024년 3월 4일 기준)

- 애널리스트 전망: 자빌의 다각화된 사업 믹스와 5G, 클라우드, 헬스케어 분야의 성장 추세에 대한 노출은 매력적인 밸류에이션을 뒷받침합니다. 주요 위험 요인으로는 고객 집중과 공급망 중단이 있습니다.

9. NetApp, Inc.(NTAP)

- 설명: NetApp은 기업용 클라우드 데이터 서비스 및 데이터 관리 솔루션을 제공하는 선도적인 기업입니다.

- 시가총액: $216.68B | EPS: $4.47 | EPS 성장률: -23.89% | P/E 비율: 23.06 | 1M 수익률: -0.26% | 1Y 수익률: 69.01% (2024년 3월 4일 기준)

- 애널리스트 전망: 빠르게 성장하는 클라우드 데이터 관리 시장에서 NetApp의 강력한 입지는 성장 전망을 뒷받침합니다. 하이퍼스케일 클라우드 제공업체와의 경쟁과 IT 지출 둔화 등이 위험 요소입니다.

10. 옴니콤 그룹(OMC)

- 설명: Omnicom은 선도적인 글로벌 광고, 마케팅 및 기업 커뮤니케이션 회사입니다.

- 시가총액: $190.05B | EPS: $6.98 | EPS 성장률: 8.98% | P/E 비율: 13.69 | 1M 수익률: 10.03% | 1Y 수익률: 5.74% (2024년 3월 4일 기준)

- 애널리스트 전망: 옴니콤의 다양한 고객 기반과 디지털 역량 확장은 매력적인 밸류에이션을 뒷받침합니다. 그러나 고객사의 예산 삭감과 디지털 광고로의 지속적인 전환으로 인한 위험에 직면해 있습니다.

포트폴리오 업데이트

제외 종목:

1. (HUM) - 월간 수익률: 0.09%

2. 부킹 홀딩스 (BKNG) - 월간 수익률 : 2.24 %

3. 쿠팡 (CPNG) - 월간 수익률 : -3.96 %

4. 퀄컴 인코퍼레이티드 (QCOM) - 월간 수익률: 5.29%

5. (EME) - 월간 수익률: 10.90%

6. 유나이티드헬스 그룹 (UNH) - 월간 수익률: 0.43%

7. 하트 포드 금융 서비스 그룹 (HIG) - 월간 수익률: 8.51%

8. 아메리칸 익스프레스 컴퍼니 (AXP) - 월간 수익률: 3.62%

9. (DVA) - 월간 수익률: 8.60%

10. 몰리나 헬스케어 (MOH) - 월간 수익률: 4.39%

계속 보유:

1. 차터 커뮤니케이션즈 (CHTR) - 월간 수익률: -3.07%

- 설명: Charter Communications는 미국의 선도적인 광대역 연결 및 케이블 사업자로서 Spectrum 브랜드로 서비스를 제공합니다.

- 시가 총액: $458.89B | EPS: $30.54 | EPS 성장률: -2.42% | P/E 비율: 9.00 | 1Y 수익률: -20.54% | 3M 수익률: -26.89% (2024년 3월 4일 기준)

- 애널리스트 전망: Charter의 강력한 시장 지위와 초고속 인터넷 가입자 성장은 매력적인 밸류에이션을 뒷받침합니다. 주요 위험 요인으로는 코드 커팅 트렌드와 규제 압력이 있습니다.

2. (EXPE) - 월간 수익률: -2.65%

- 설명: Expedia는 여행 예약 브랜드 포트폴리오를 운영하는 세계 최고의 온라인 여행 기업 중 하나입니다.

- 시가 총액 : $ 18.16B | EPS : $ 5.50 | EPS 성장률 : 144.70 % | P / E 비율 : 22.78 | 1 년 수익률: 37.30% | 3개월 수익률: -12.23% (2024년 3월 4일 기준)

- 애널리스트 전망: Expedia의 강력한 브랜드 포트폴리오와 여행 수요의 지속적인 회복이 성장 전망을 뒷받침합니다. 다른 온라인 여행사와의 경쟁, 경기 침체가 재량 여행 지출에 미치는 영향 등이 위험 요인으로 작용할 수 있습니다.

3. 유나이티드 테라퓨틱스 코퍼레이션(UTHR) - 월간 수익률: -1.58%

- 설명: 유나이티드 테라퓨틱스는 만성적이고 생명을 위협하는 질환에 대한 혁신적인 치료법을 개발하고 상용화하는 데 주력하는 생명공학 회사입니다.

- 시가 총액 : $ 10.74B | EPS : $ 21.04 | EPS 성장: 31.64% | P/E 비율: 10.91 | 1Y 수익률: 1.92% | 3M 수익률: 3.81% (2024년 3월 4일 기준)

- 애널리스트 전망: 유나이티드 테라퓨틱스의 강력한 파이프라인과 폐동맥 고혈압 프랜차이즈의 성장은 매력적인 밸류에이션을 뒷받침합니다. 주요 리스크는 제네릭 의약품과의 경쟁과 임상시험 결과의 이원적 특성입니다.

4. 윌리엄스-소노마(WSM) - 월간 수익률: 33.08%

- 설명: 윌리엄스-소노마는 윌리엄스 소노마, 포터리반, 웨스트 엘름 등의 브랜드로 운영되는 고품질 가정용품 전문 소매업체입니다.

- 시가 총액: $20.20B | EPS: $14.71 | EPS 성장률: -11.30% | P/E 비율: 21.27 | 1Y 수익률: 165.23% | 3M 수익률: 56.77% (2024년 3월 4일 기준)

- 애널리스트 전망: 윌리엄스 소노마의 강력한 브랜드 충성도, 이커머스 역량, 가정용 가구 시장에 대한 노출이 프리미엄 밸류에이션을 뒷받침합니다. 주택 시장 활동의 둔화, 온라인 및 할인 소매업체와의 경쟁 심화 등이 위험 요인으로 작용할 수 있습니다.

5. Vistra Corp. (VST) - 월간 수익률: 31.70%

- 설명: Vistra는 주로 텍사스와 미국 북동부에서 사업을 운영하는 선도적인 통합 소매 전기 및 발전 회사입니다.

- 시가총액: $248.88B | EPS: $3.63 | EPS 성장률: 211.42% | P/E 비율: 18.53 | 1Y 수익률: 205.11% | 3M 수익률: 86.34% (2024년 3월 4일 기준)

- 애널리스트 전망: 비스트라의 강력한 현금 흐름 창출력과 성장하는 재생 에너지 시장에 대한 노출이 매력적인 밸류에이션을 뒷받침합니다. 주요 리스크는 원자재 가격 변동성과 규제 불확실성입니다.

6. 페이팔 홀딩스 (PYPL) - 월간 수익률: 7.42%

- 설명: PayPal은 전 세계 소비자와 판매자를 대신하여 디지털 및 모바일 결제를 지원하는 선도적인 디지털 결제 회사입니다.

- 시가총액: $69.70B | EPS: $3.85 | EPS 성장률: 83.64% | P/E 비율: 16.41 | 1Y 수익률: -14.37% | 3M 수익률: 5.89% (2024년 3월 4일 기준)

- 애널리스트 전망: PayPal의 강력한 브랜드 인지도, 대규모 사용자 기반 및 빠르게 성장하는 전자 상거래 시장에 대한 노출은 성장 전망을 뒷받침합니다. 위험 요소로는 다른 디지털 결제 제공업체와의 경쟁 심화, 규제 당국의 조사 가능성 등이 있습니다.

7. (TPR) - 월간 수익률: 2.63%

- 설명: 태피스트리는 코치, 케이트 스페이드, 스튜어트 와이츠먼 등 뉴욕에 본사를 둔 모던 럭셔리 액세서리 및 라이프스타일 브랜드의 선도적인 하우스입니다.

- 시가총액: $11.03B | EPS: $4.02 | EPS 성장률: 18.91% | P/E 비율: 11.88 | 1Y 수익률: 15.67% | 3M 수익률: 31.65% (2024년 3월 4일 기준)

- 애널리스트 전망: 태피스트리의 강력한 브랜드 포트폴리오, 국제적 확장, 디지털 이니셔티브는 매력적인 밸류에이션을 뒷받침합니다. 주요 리스크는 소비자 지출에 영향을 미치는 거시경제 요인에 대한 노출과 명품 시장에서의 치열한 경쟁입니다.

8. 디스커버 파이낸셜 서비스(DFS) - 월간 수익률: 7.09%

- 설명: Discover Financial Services는 선도적인 다이렉트 뱅킹 및 결제 서비스 회사로, Discover 카드를 운영하고 개인 및 학자금 대출, 주택 담보 대출, 예금 상품을 제공합니다.

- 시가총액: $324.42B | EPS: $11.26 | EPS 성장률: -27.25% | P/E 비율: 11.34 | 1Y 수익률: 34.68% | 3M 수익률: 15.76% (2024년 3월 4일 기준)

- 애널리스트 전망: Discover의 강력한 시장 지위, 충성도 높은 고객 기반, 보수적인 인수 기준이 매력적인 밸류에이션을 뒷받침합니다. 리스크는 경기 침체기에 신용 손실이 증가할 가능성과 다른 신용카드 발급사와의 경쟁입니다.

9. 로열티 파마 (RPRX) - 월간 수익률: -0.10%

- 설명: 로열티 파마는 바이오 제약 로열티의 최대 구매자이자 바이오 제약 산업 전반의 혁신에 자금을 지원하는 선도적인 기업입니다.

- 시가총액: $178.86B | EPS: $2.54 | EPS 성장률: 2492.45% | P/E 비율: 11.77 | 1Y 수익률: -14.70% | 3M 수익률: 7.21% (2024년 3월 4일 기준)

- 애널리스트 전망: 로열티 파마의 다각화된 로열티 수익원 포트폴리오와 빠르게 성장하는 바이오 제약 산업에 대한 노출이 매력적인 밸류에이션을 뒷받침합니다. 주요 리스크는 특허 만료 가능성과 기초 의약품에 대한 임상시험 결과의 이원적 특성입니다.

신규 홀딩스:

1. 더 갭(GPS)

2. 테넷 헬스케어 코퍼레이션(THC)

3. 신시내티 파이낸셜 코퍼레이션 (CINF)

4. 코어 앤 메인(CNM)

5. 코그니전트 테크놀로지 솔루션즈 코퍼레이션(CTSH)

6. 엑손 모빌 코퍼레이션(XOM)

7. 크로거 주식회사 (KR)

8. 자빌(JBL)

9. NetApp, Inc.(NTAP)

10. 옴니콤 그룹 (OMC)

요약하면, "최고 가치주" ProPicks 전략은 2024년 3월에 1개월 및 3개월 기준으로 주요 벤치마크 지수를 능가하는 높은 수익률을 기록했습니다. 이 전략의 최고 수익률 종목은 비스트라(VST), 윌리엄스-소노마(WSM), MGM 리조트 인터내셔널(MGM) 등이었습니다.

2024년 3월 리밸런싱에서는 매력적인 가치 제안을 가진 10개의 신규 보유 종목을 도입했으며, Charter Communications, Inc.(CHTR)와 같이 확신이 높은 종목에 대한 노출은 유지했습니다,

월간 뉴스 하이라이트

차터 커뮤니케이션즈 (나스닥GS:CHTR)

- 3월 18일, 번스타인은 차터 커뮤니케이션 주식을 '시장 성과'에서 '초과 성과'로 업그레이드하고 새로운 목표 주가를 370.00달러로 제시하여 25%의 잠재적 상승 여력을 제시했습니다. 번스타인은 이러한 리스크가 이미 Charter의 현재 가치에 반영되었다고 보고 있으며, 2024년과 2025년에 걸쳐 확인된 리스크가 진화함에 따라 상당한 회복이 있을 것으로 예상하고 있습니다. 자세히 보기

- 3월 7일, 차터 커뮤니케이션과 월트 디즈니 컴퍼니는 스펙트럼 TV 셀렉트 플러스 고객이 추가 비용 없이 ESPN+를 이용할 수 있게 되었다고 발표했습니다. 이 조치는 스트리밍 앱을 선형 Spectrum TV 번들 패키지에 포함시켜 Spectrum 고객에게 종합적인 엔터테인먼트 솔루션을 제공하는 것을 목표로 합니다. 자세히 보기

익스피디아 그룹 (나스닥GS:EXPE)

- 3월 14일, 어센던트 캐피탈 애널리스트들은 2023 회계연도 4분기 실적에 따라 익스피디아의 목표 주가를 160.00달러로 낮추고 매수 등급을 유지했습니다. 익스피디아는 28억 8,700만 달러의 매출과 1.72달러의 주당순이익을 기록해 예상치를 상회하는 실적을 발표했습니다. 2024년 초기 가이던스로는 매출 성장률 +10%와 EBITDA 마진 개선을 제시했습니다. 자세히 보기

- 3월 19일, 제프리 애널리스트는 익스피디아에 대해 '보류' 등급을 유지하고 목표 주가를 145.00달러로 이전 목표인 150.00달러에서 하향 조정했습니다. Investing Pro에 따르면, 익스피디아의 공정 가치는 중간 정도의 불확실성이 있는 161.28달러로 추정됩니다. 자세히 보기

유나이티드 테라퓨틱스 코퍼레이션(나스닥GS:UTHR)

- 3월 25일 유나이티드 테라퓨틱스는 최대 10억 달러 규모의 주식 환매 프로그램을 발표했습니다. 이 회사는 2024년 2분기와 3분기에 정산이 예상되는 환매를 촉진하기 위해 씨티은행과 신속 주식 환매(ASR) 계약을 체결할 예정입니다. 자세히 보기

- 3월 7일, 웰스파고는 유나이티드 테라퓨틱스에 대해 '비중 확대' 등급을 유지했으며 목표 주가는 이전 목표인 309.00달러에서 상향된 325.00달러로 제시했습니다. 인베스팅 프로에 따르면 유나이티드 테라퓨틱스의 공정가치는 287.11달러로 추정되며 잠재적 상승 여력은 21.16%에 달합니다. 자세히 보기

윌리엄스-소노마, Inc. (NYSE:WSM)

- 3월 13일, 윌리엄스-소노마의 주가는 월스트리트의 기대치를 뛰어넘는 매출과 주당순이익으로 예상보다 나은 4분기 실적을 발표한 후 19.1% 급등했습니다. 또한 긍정적인 실적에 힘입어 분기 배당금을 26% 인상하고 자사주 매입 여력을 10억 달러로 늘렸습니다. 자세히 보기

- 3월 11일, RBC Capital은 윌리엄스-소노마의 4분기 실적 호조와 안정적인 수요 전망에 따라 목표 주가를 165달러에서 261달러로 상향 조정했습니다. RBC Capital은 2024년에도 윌리엄스-소노마의 안정적인 수요를 예상하고 있으며, 경영진은 약 15%의 영업 마진 가이던스를 설정할 것으로 예상하고 있습니다. 자세히 보기

갭(The Gap, Inc.)(NYSE:GPS)

- 3월 7일, 갭은 2023 회계연도 4분기에 예상보다 나은 수익과 매출을 발표하여 주가가 9% 상승했습니다. 주당 순이익은 0.49달러로 컨센서스 예상치인 0.22달러를 상회했으며, 매출은 43억 달러로 예상치인 42억 2천만 달러를 초과했습니다. 자세히 보기

- 3월 8일, CFRA는 2025 회계연도(FY25)의 주당 순이익(EPS) 추정치가 개선되었다는 이유로 Gap Inc.의 목표 주가를 12달러에서 15달러로 상향 조정했습니다. 이러한 긍정적인 수정에도 불구하고, CFRA는 동종 업계 대비 낮은 운영 지표, 명확한 성장 동력의 부재, 일관성 없는 경영 성과로 인해 Gap의 장기 투자 잠재력에 대해서는 여전히 신중한 입장을 유지하고 있습니다. 자세히 보기

테넷 헬스케어 코퍼레이션(NYSE:THC)

- 3월 27일, Wolfe Research는 테넷 헬스케어 주식에 대한 등급을 피어 퍼포먼스에서 아웃퍼폼으로 상향 조정하고 목표 주가를 122달러로 설정했습니다. 이 회사는 2024년에 예상되는 미시간주 메디케이드 추가 지급액의 증가와 테넷의 지속적인 부채 감축 노력으로 인한 잠재적 상승 여력을 언급했습니다. 자세히 보기

- 3월 28일 테넷 헬스케어는 2024년 1분기 실적을 4월 30일에 발표할 예정이라고 발표했습니다. 결과는 늦어도 오전 6시(중부 표준시)까지 발표되며, 이후 오전 9시(동부 표준시 오전 10시)에 컨퍼런스 콜을 통해 발표될 예정입니다. 자세히 보기

Vistra Corp. (NYSE:VST)

- 3월 14일, 뱅크 오브 아메리카 증권은 비스트라 에너지의 목표 주가를 52.00달러에서 70.00달러로 인상하고 주식에 대한 매수 등급을 유지했습니다. 이번 조정은 Vistra Energy의 주가가 올해 들어 55% 상승한 데 따른 것으로, BofA 증권은 데이터 센터의 성장을 Vistra에 대한 긍정적인 전망의 주요 요인으로 꼽았습니다. 자세히 보기

- 3월 26일, 모건 스탠리는 비스트라 에너지에 대해 '비중 확대' 등급을 유지하고 목표 주가를 이전 목표인 62.00달러에서 상향 조정한 78.00달러로 제시했습니다. Investing Pro에 따르면 Vistra Energy의 공정 가치는 중간 정도의 불확실성이 있는 82.52달러로 추정됩니다. 자세히 보기

페이팔 홀딩스 (나스닥GS:PYPL)

- 3월 7일, PayPal은 이제 미국의 모든 Venmo 비즈니스 프로필 및 PayPal (NASDAQ:PYPL) Zettle 사용자가 iPhone의 탭 투 페이 기능을 사용할 수 있다고 발표했습니다. 이 기능을 통해 기업은 추가 비용이나 하드웨어 없이 iPhone에서 직접 비접촉식 카드 및 디지털 지갑 결제를 수락할 수 있습니다. 자세히 보기

신시내티 파이낸셜 코퍼레이션(나스닥GS:CINF)

- 3월 25일, BMO Capital Markets는 신시내티 파이낸셜 주식에 대한 등급을 시장 성과에서 초과 성과로 상향 조정하고 목표 주가를 135달러로 제시했습니다. 이 회사는 기존 준비금에 추가 초과 지급준비금을 통합함에 따라 향후 몇 년 동안 회사의 실적 지표가 개선될 것으로 예상하고 있습니다. 자세히 보기

- 3월 13일, CFRA는 신시내티 파이낸셜의 목표 주가를 122달러에서 135달러로 상향 조정하고 주식에 대한 매수 등급을 유지했습니다. 이번 인상은 회사의 수익 잠재력과 성장 궤도에 대한 긍정적인 전망을 반영한 것입니다. 자세히 보기

코어 앤 메인(NYSE:CNM)

- 3월 19일, Core & Main은 최근 실적 발표에서 2023 회계연도에 67억 달러 이상의 순매출을 기록했다고 발표했습니다. 또한 9억 1,000만 달러의 조정 상각 전 영업이익(EBITDA)과 약 11억 달러의 기록적인 영업 현금 흐름을 달성했습니다. 앞으로 Core & Main은 유기적 성장, 마진 확대, 전략적 인수합병을 통해 2028년까지 순매출 100억 달러를 달성하는 것을 목표로 하고 있습니다. 자세히 보기

- 3월 20일, 바클레이스는 코어 앤 메인 주식회사의 목표 주가를 49달러에서 65달러로 상향 조정하고 비중 확대 등급을 유지했습니다. Barclays는 전략적 인수합병, 예상보다 나은 유기적 성장, 탄력적인 총 마진에 힘입어 Core & Main의 강력한 성장 전망이 동종 업계에서 강력한 성과를 낼 수 있다고 믿습니다. 자세히 알아보기

코그니전트 테크놀로지 솔루션즈 코퍼레이션(나스닥GS:CTSH)

- 3월 19일, 코그니잔트는 생명 과학 산업에서 신약 개발을 위한 생성 AI(gen AI) 기술을 적용하기 위해 엔비디아와 파트너십을 맺었다고 발표했습니다. 연구자들은 유전자 AI 기술을 활용하여 광범위한 데이터 세트를 신속하게 분석하고, 약물 화합물 간의 상호 작용을 보다 정확하게 예측하며, 신약 개발을 위한 새로운 경로를 만들 수 있습니다. 자세히 읽기

- 3월 21일, 코그니전트와 구글 클라우드는 소프트웨어 제공을 개선하고 개발자의 생산성을 가속화하기 위해 파트너십을 확장했습니다. 코그니전트는 구글 클라우드용 Gemini를 도입하여 직원들에게 소프트웨어 개발 지원을 위한 AI 기반 도구를 사용하도록 교육할 예정입니다. 이 협력은 기업 고객이 애플리케이션을 신속하게 구축하고, 코드를 엄격하게 테스트하며, 소프트웨어 제공 수명 주기 전반에 걸쳐 성능을 최적화할 수 있도록 지원함으로써 산업 전반에 걸쳐 혜택을 제공하는 것을 목표로 합니다. 자세히 보기

엑손 모빌 코퍼레이션(NYSE:XOM)

- 3월 5일, 소식통에 따르면 원자재 트레이딩 회사 Vitol이 이탈리아의 LNG 터미널에 대한 엑손과 카타르에너지의 지분을 인수하는 데 근접한 것으로 알려졌습니다. 이 거래를 통해 Vitol은 에너지 포트폴리오를 확장하고자 하는 유럽 가스 시장에서 중요한 입지를 확보하게 될 것입니다. 자세히 보기

- 3월 8일, 셰브론의 CEO 마이클 워스는 가이아나의 석유 핫스팟에 있는 헤스와 그 지분을 530억 달러에 인수하려다 난관에 부딪혔습니다. 엑슨 모빌은 헤스의 가이아나 석유 자산 매각에 대한 우선 거부권을 주장하며 헤스와 셰브론의 합병 제안을 막을 수 있는 중재 신청을 제기했습니다. 자세히 보기

크로거 (NYSE:KR)

- 3월 7일, 크로거는 식료품 수요 증가로 인해 2024년 연간 매출과 이익이 월스트리트 예상치를 상회할 것으로 전망했습니다. 발표 이후 개장 전 거래에서 회사 주가는 5% 이상 상승했습니다. Kroger는 2024년 1분기 순매출이 거의 보합세를 보일 것으로 예상하지만, 같은 기간 동안 매출 총이익은 최소 100베이시스포인트 증가할 것으로 예상하고 있습니다. 자세히 보기

- 3월 8일, BofA 증권은 슈퍼마켓 체인의 4분기 실적 호조에 따라 Kroger의 목표 주가를 55달러에서 70달러로 상향 조정했습니다. 새로운 목표치는 2026 회계연도 예상 조정 주당 순이익(EPS)인 4.55달러의 약 15배에 해당하는 밸류에이션을 반영한 것입니다. 자세히 보기

자빌(NYSE:JBL)

- 는 3월 15일 2024 회계연도 2분기 실적을 발표하며 약 68억 달러의 매출 가이던스를 달성했습니다. 핵심 영업 이익은 전년 대비 3억 3,800만 달러로 증가했으며 모빌리티 사업을 22억 달러에 성공적으로 매각했습니다. 5G 및 재생 에너지 시장의 침체에도 불구하고 자빌은 2025 회계연도에 전기 자동차, 헬스케어, AI 데이터 센터의 성장을 낙관적으로 전망하고 있습니다. 자세히 보기

- 3월 12일, JPMorgan은 Jabil에 대한 비중 확대 등급을 유지하고 목표 주가를 155달러로 유지했습니다. 이 회사의 애널리스트는 일부 최종 시장의 약세로 인해 24 회계연도 매출이 감소할 수 있지만, 클라우드 부문에 집중한 결과 올해까지 강력한 실적을 달성할 수 있었다고 언급했습니다. 자세히 보기

NetApp, Inc.(나스닥GS:NTAP)

- 3월 1일, NetApp은 연결 매출 총이익, 영업 마진 및 주당 순이익(EPS)이 증가하면서 2024 회계연도 3분기에 강력한 재무 실적을 발표했습니다. 올플래시 제품 포트폴리오와 하이브리드 클라우드 솔루션에 대한 높은 수요로 인해 예상치를 뛰어넘는 수익을 달성했습니다. NetApp은 연간 매출 가이던스를 61억 8,500만~63억 3,500만 달러로, EPS를 6.40~6.50달러로 상향 조정했습니다. 자세히 보기

- 3월 1일, Stifel은 NetApp에 대한 '매수' 등급을 유지하고 목표 주가를 $105.00에서 $120.00로 올렸습니다. Investing Pro에 따르면 NetApp의 공정 가치는 88.05달러로 추정되며 1.20%의 하방이 있습니다. 그러나 이 공정 가치는 InvestingPro의 분석에 따르면 불확실성이 낮습니다. 자세히 보기

이 기사는 AI의 지원으로 생성되고 번역되었으며 편집자에 의해 검토되었습니다. 자세한 내용은 우리의 이용 약관을 참조하십시오.