뉴욕증시, 혼조세 전환…트럼프 대통령의 중동 리스크 완화 발언에 국제유가 하락, 국방부 장관의 이란 총공세 암시에 불확실성 확대, 증시는 기술주 중심의 상승 지속 [이완수의 출근길 글로벌마켓 핫이슈]

By Alfonso Peccatiello

(2024년 5월 12일 작성된 영문 기사의 번역본)

채권 수익률곡선(yield curve)이 평탄해지고 결국 반전되면 우려가 생긴다. 하지만 실제로 경기침체가 들이닥치고, 연준이 금리를 인하하며, 수익률곡선이 가팔라지는 때가 정말 무서운 시기다.

수익률곡선의 역학은 오늘날의 차입 조건 그리고 성장 및 인플레이션에 대한 시장의 미래 기대치를 알려 주기 때문에 중요한 거시 변수로 볼 수 있다.

수익률곡선이 역전되는 경우, 미래 성장률과 인플레이션에 대한 낮은 기대치(낮은 롱엔드(장기) 수익률)가 반영된 타이트한 신용 조건(높은 프론트엔드(단기) 수익률)으로 인해 실물경제 주체들이 위축되기 때문에 경기침체로 이어지는 경우가 많다.

대신, 가파른 수익률 곡선은 향후 견조한 성장과 인플레이션에 대한 기대치(높은 롱엔드 수익률)를 반영하는 접근 가능한 차입 비용(낮은 프론트엔드 수익률)을 나타낸다.

경기 사이클의 여러 단계에서 수익률곡선 형태의 급격한 변화는 포트폴리오 배분 프로세스에 있어 투자자들이 이해하고 반영해야 할 주요 거시 변수라고 할 수 있다. 오늘 분석글에서는 다음과 같은 내용을 다룬다.

- 다양한 수익률곡선 국면: 불 스티프닝(bull steepening), 베어 플래트닝(bear flattening) 등

- 성장 환경 내에서 수익률곡선 국면을 평가하고 중요한 교차자산 매크로 신호 도출

- 현재의 수익률곡선 국면 확인

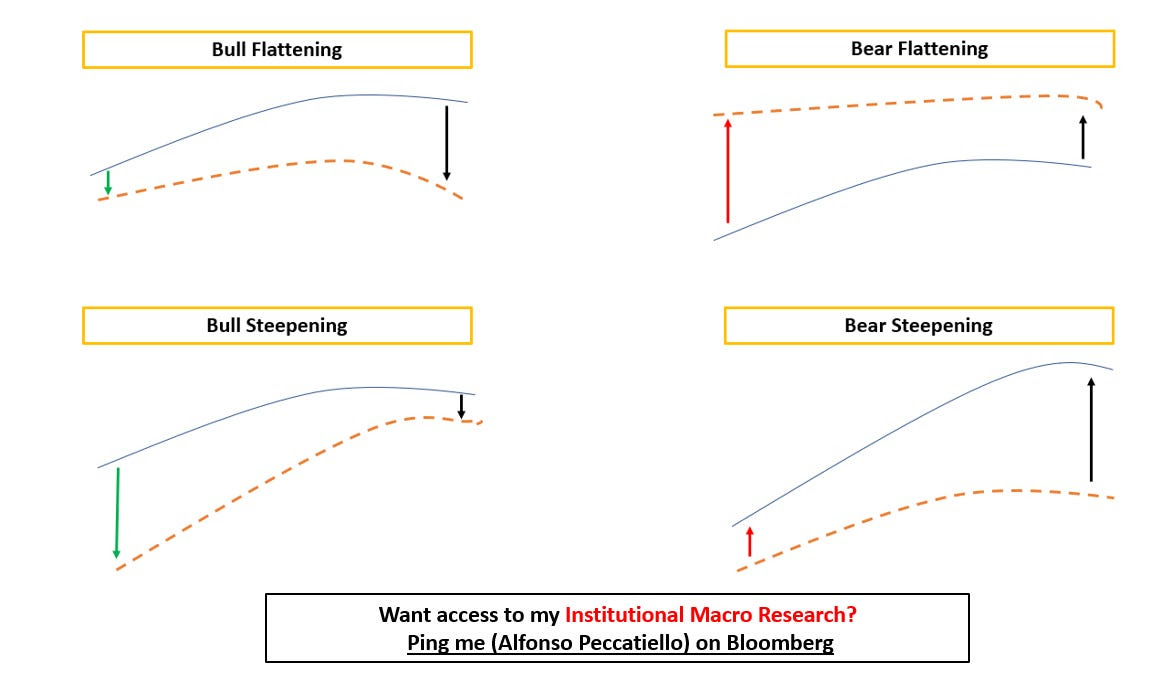

우리가 고려해야 할 4가지 주요 수익률곡선 국면은 다음과 같다.

|

불 플래트닝(Bull Flattening) = 장기 수익률 하락, 더 평탄한 곡선

2016년의 경우를 떠올려 보자. 연방기금금리는 이미 기본적으로 0%였고 글로벌 성장률은 약했다. 수익률은 프론트엔드(단기)에서 보합세를 유지하고 롱엔드(장기)에서만 의미 있게 하락하므로, 수익률곡선은 평탄해졌다.

불 스티프닝(Bull Steepening) = 단기 수익률 하락, 더 가파른 곡선

2020년 말, 2021년 초에 해당한다. 연준은 금리를 0%로 동결하고 양적완화를 통해 경기 부양에 나섰지만 경제는 재정 부양책으로 넘쳐났고 리오프닝 준비가 되어 있었다. 연준이 2년물 금리를 0%로 동결한 가운데 우호적인 대출 조건과 향후 대규모 성장 부양책은 대부분 장기 수익률 상승으로 반영될 수 있었다. 그러면 수익률곡선은 더 가팔라졌다.

베어 플래트닝(Bear Flattening) = 단기 수익률 상승, 더 평탄한 곡선

2022년은 베어 플래트닝의 해였다. 파월 의장은 인플레이션에 맞서기 위해 금리를 공격적으로 인상했지만 결국 경제를 위축시켰다. 이는 장기 수익률 곡선 끝부분의 미래 성장률과 기대 인플레이션 하락으로 반영되었다. 이에 수익률곡선은 더 평탄해졌다.

베어 스티프닝(Bear Steepening) = 장기 수익률 상승, 더 가파른 곡선

2009년을 떠올려보면, 당시 최악의 글로벌 금융위기가 지나갔고 무지한 투자자들은 양적완화가 인플레이션 폭등으로 이어져 연준이 조치를 취하지 않을 수 없을까 두려워했다. 단기 수익률은 약간 상승했지만, 투자자들이 (실수로) 인플레이션 위험 프리미엄을 높이면서 장기 수익률이 더 오르고 수익률곡선은 더 가팔라졌다.

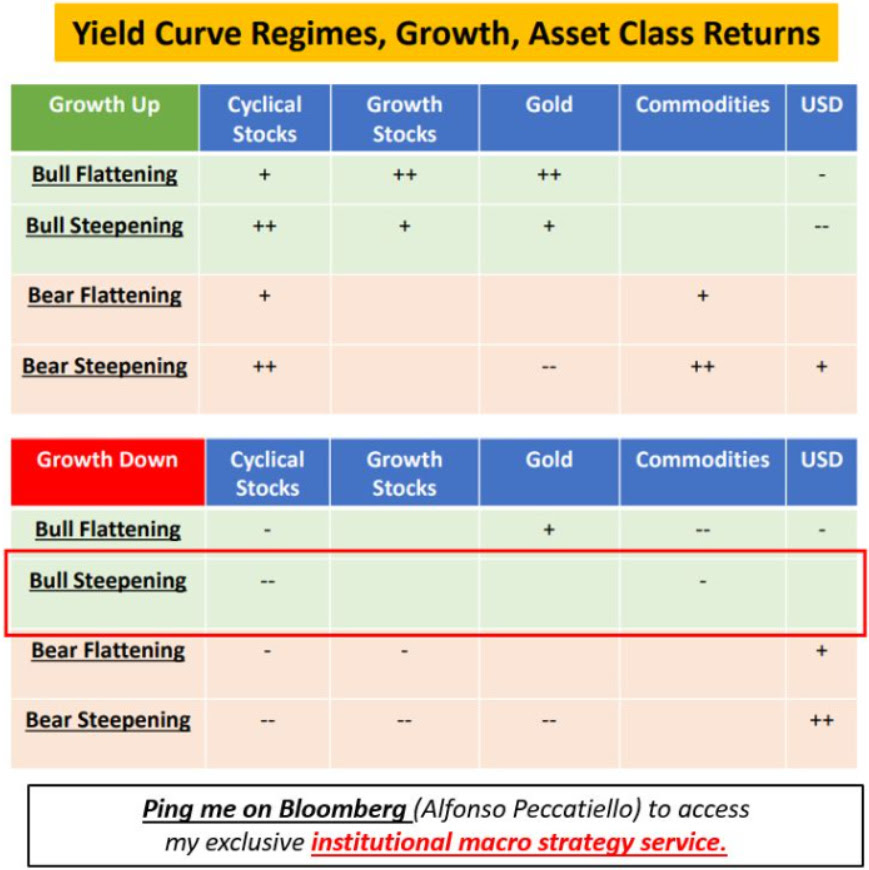

경제성장이 전환점에 있을 때 수익률곡선 모양의 급격한 변화는 투자자들이 성공적인 자산 배분을 위해 고려해야 할 핵심 변수이다.

수익률곡선 국면과 경제성장, 자산 클래스 수익률에 대해 간단히 정리한 내용은 다음과 같다.

|

몇 가지 간단한 예를 살펴보자.

2024년 수익률곡선은 이코노미스트들이 경제성장률 전망치를 상향 조정하는 동안 대부분 평탄화되었다.

성장률 상승과 베어 플래트닝 조합 (Growth Up + Bear Flattening)

이러한 조합에서 가장 수혜를 입는 자산 클래스는?

- 경기순환주

- 원자재

성장률이 상승하고 시장이 금리인하 가능성을 낮추면서(대부분 단기 금리가 상승하면서 베어 플래트닝 나타남) 성장 사이클이 다시 상승하고 가치주, 경기순환주, 에너지 관련 주식이 견조한 성과를 낸다. 이러한 업계는 저금리가 아니라 강력한 경제활동만 있으면 번영한다.

하지만 이제 다른 예를 들어보자.

만약 성장률이 둔화되고 연준이 금리를 더 빨리 인하해야 한다면 어떻게 될까?

성장률 하락과 불 스티프닝 조합 (Growth Down + Bull Steepening)

이런 조합의 경우 경기순환주와 원자재는 실제로 부진한 모습을 보인다.

경제 상황이 악화되어 연준이 금리를 긴급하게 인하해야 할 때 수익률곡선은 불 스티프닝이 나타나 가팔라진다.

이렇게 수익률곡선의 역학을 경제성장의 맥락과 함께 이해하면, 주요한 자산 간 매크로 신호를 얻을 수 있다.

그렇다면 현재 상황은?

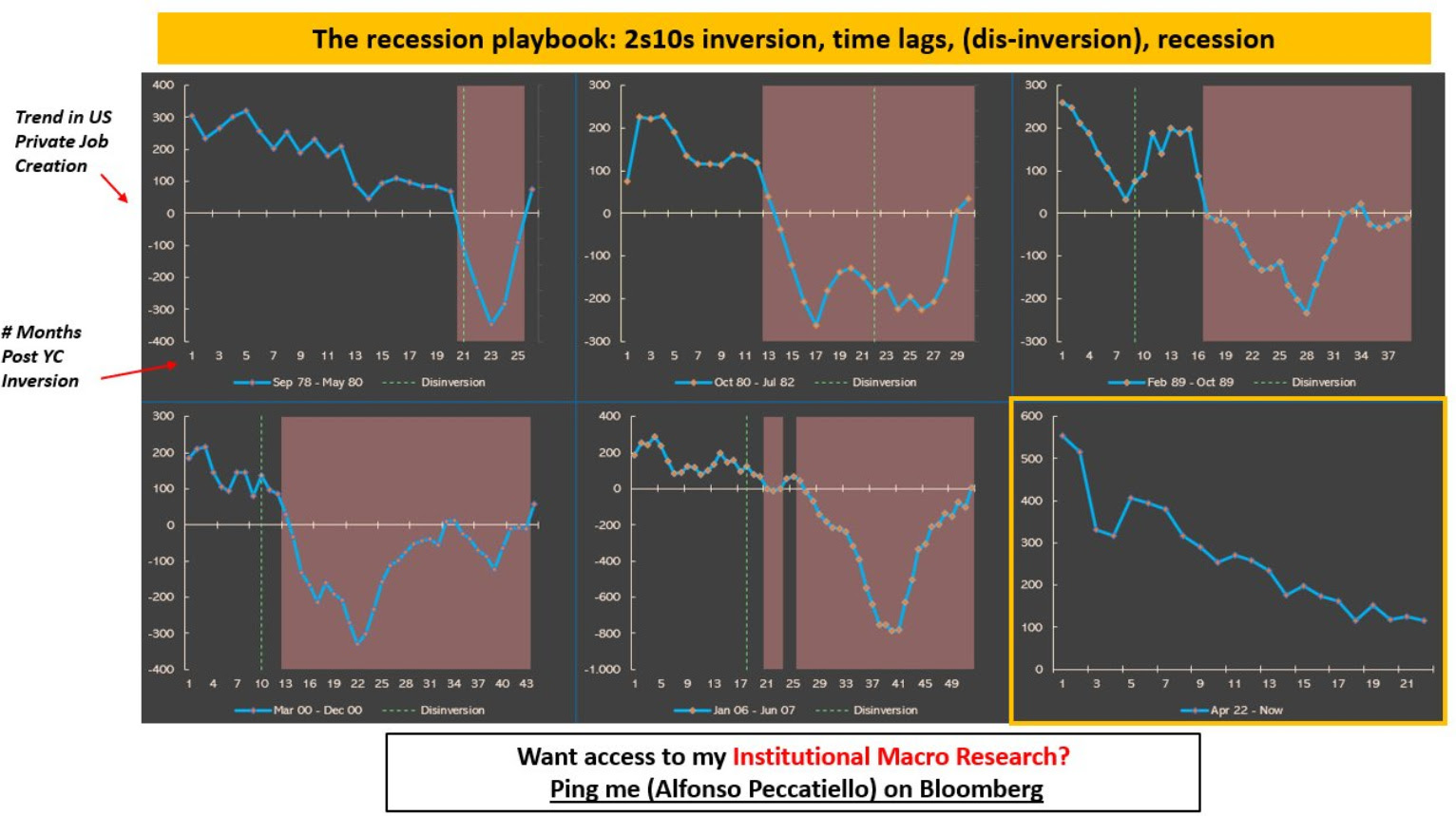

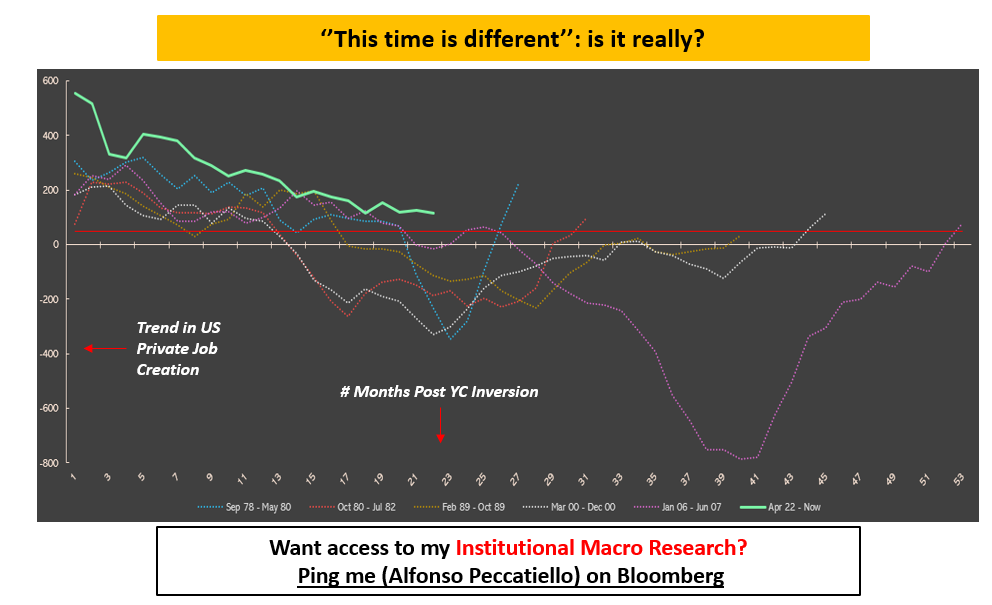

아래 차트는 수익률곡선이 역전된 이후 몇 달 동안의 미국 민간 일자리 창출 추이(파란색)를 보여 준다. 빨간색 영역은 경기침체적 조건이 시작된 시점과 일치하며, 녹색 점선은 곡선이 역전된 것을 나타낸다.

|

|

패턴 확인

- 1970년대 이후 모든 경기침체에는 수익률곡선 역전이 선행되었다.

-

초기 역전과 경기침체 시작 사이의 시기는 다양하다. 1980년대 초반이나 2000년대 경기침체에서는 12개월에 불과한 반면, 2008년에는 매크로 시차가 나타나는 데 27개월(!)이 소요되었다.

-

오늘날 수익률곡선은 20개월 이상 역전되어 있으며, 민간 부문의 일자리 창출은 크게 둔화되었다.

여기서 잠재적인 역전(녹색 점선)은 역사적 경기침체를 향한 과정의 마지막 단계다.

미국 경제는 많은 사람들의 예상보다 훨씬 더 강하고 완고하다는 것이 입증되었지만, 아직 최종 판단은 내려지지 않았다.

이번에는 다를까?

|

주: 이 분석글은 원래 매크로 컴퍼스(The Macro Compass)에 게재되었습니다.

S&P500, 나스닥, 다우 등 시장을 이기고 싶으세요? 쿠폰코드 "ilovepro12" 입력하고 인베스팅프로+를 구독해 보세요!

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지