증시 토크 주제를 잡기 위해 이런저런 분석 데이터들을 살펴보던 중 문득 이런 생각이 들더군요. 바로 주식시장 풍파도 많았고 등락도 크지만 결국 증시는 앞으로 나아갔단 점입니다. 체감상으로는 주식시장이 이미 역사적 저점을 깨고 내려간 것처럼 암울한 주식시장이지만 느리지만 증시는 앞으로 나아가고 있었습니다.

매일 발생하는 증시 소음을 뒤로하고 잠시 십여 년 전 증시를 내려다보면 현재 증시가 적어도 내려가지는 않았단 점을 느낄 수 있을 것입니다.

지난 10여 년 증시: 코스피 28% 상승, 코스닥 49% 상승

인터넷 커뮤니티 게시판에 올라오는 개인투자자의 글들을 보다 보면, 한국 주식시장은 마치 죽음의 늪처럼 느껴집니다. 매일 증시는 폭락하고 있고, 상승장에도 하락(?)하는 것만 같은 무서운 느낌이 가득하지요.

“주식투자로 1억을 만드는 방법, 2억으로 투자하라”

“주식투자는 영화 타짜 속 고니 같아, 원금 반만 가져가니까….”

등등

그래서일까요? 주식투자는 항상 사행산업 또는 도박과 같은 대상으로 취급되는 것이 현실입니다. 요즘 드라마나 예능에서는 주식투자로 손실을 본 이들을 조롱거리로 만들기도 하지요.

한두 해의 시간으로 보자면 그럴 수는 있습니다. 하지만 지난 10여 년만 뒤돌아보더라도 그렇지 않다는 것을 명확하게 확인할 수 있습니다.

한국 지수의 대표지수인 코스피 지수와 코스닥 지수의 10년 등락률을 보더라도 그렇습니다.

2012년 11월 말부터 2022년 11월 최근까지

코스피 종합주가지수는 28% 상승하였고, 코스닥 지수는 49% 상승하였습니다.

이 수치가 그렇게 큰 상승률이 아니란 것은 잘 압니다. 특히 10여 년 동안 폭등한 아파트 지수 및 개별 아파트 단지 가격 상승률에도 미치지 못하고 미국 증시 상승률에 비해서도 미미한 것은 맞습니다.

하지만, 고정관념 속 주식시장에 비해 매우 양호한 상승률 아닐까요?

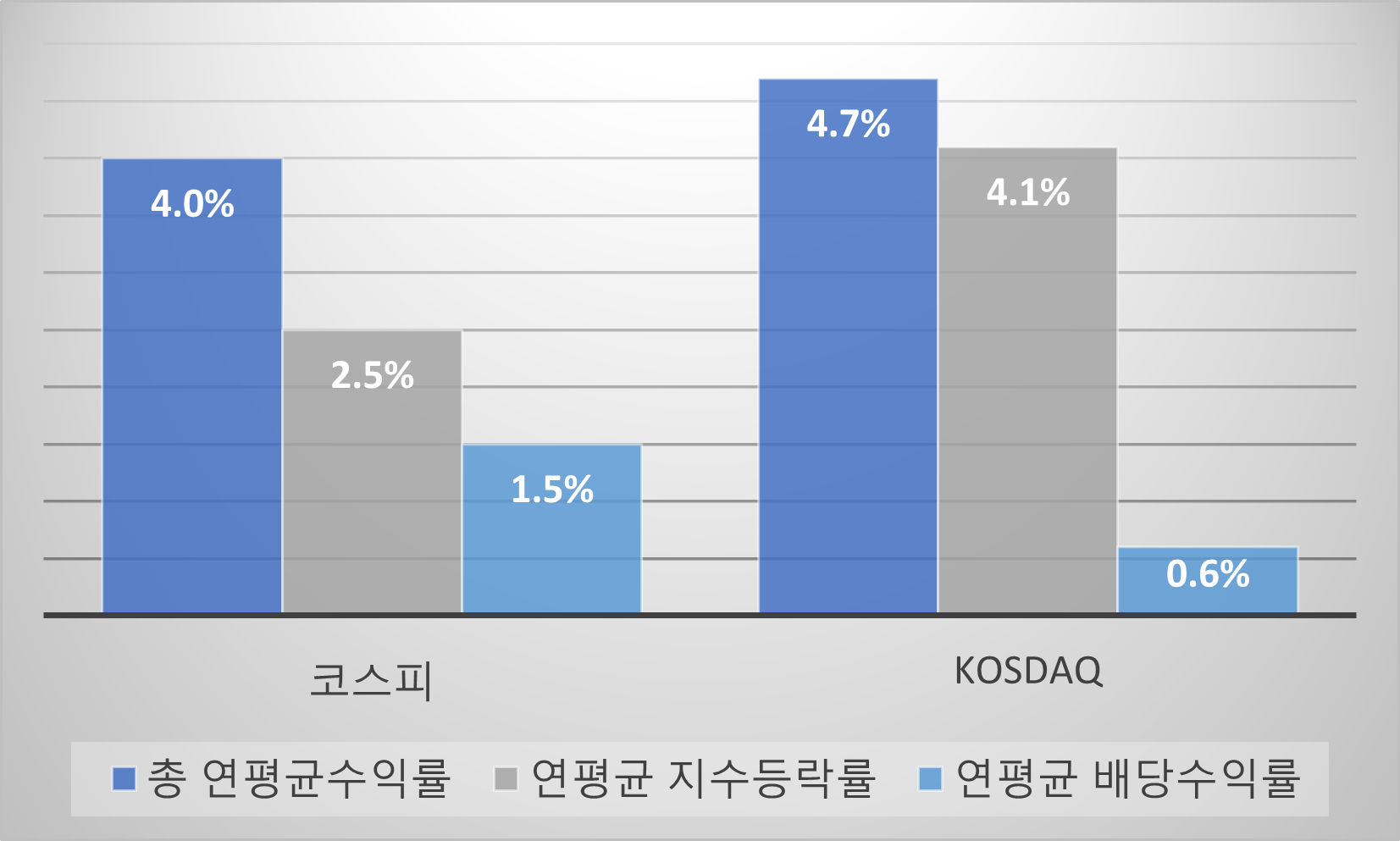

이를 연 환산 등락률(CAGR)로 계산하여 보면 코스피 종합지수는 연평균 2.5% 상승, 코스닥 지수는 연평균 4.1% 상승한 것입니다.

2012년 이후 10여 년간의 은행 1년 예금금리 평균치가 대략 2.1% 수준인 것을 감안한다면 주가지수 상승률은 적어도 안전자산인 은행 예금금리보다 높은 수준이라 할 수 있을 것입니다.

(※ 가끔 “라떼는 말이야 예금금리가 10%였어”라는 분도 계십니다만….)

배당수익률도 주식투자의 수익률, 총투자 수익률 연평균 4%를 넘어

보통 주식투자 수익률을 가늠할 때는 주가 또는 주가지수 자체로만 계산한 시세차익을 보는 경향이 있습니다. 하지만 주식투자의 총투자 수익은 시세차익과 배당소득의 합산입니다.

즉, 주가지수 등락률에 더하여 배당수익률을 더해야지만 정확한 주식투자의 총투자 수익률이라 할 수 있는 것이지요.

2012년 이후 10여 년간의 코스피 시장의 평균 배당수익률은 대략 1.5% 수준이었고, 코스닥 시장의 10년 평균 배당수익률은 약 0.6% 수준이었습니다.

앞서 지난 10여 년 코스피 지수가 2.5% 연평균 상승하였고, 코스닥 지수가 연평균 4.1% 상승한 것에 연평균 배당수익률 1.5%와 0.6%를 더하여, 코스피/코스닥 시장별 지난 10년 평균 총투자 수익률을 구해보면 코스피 4%, 코스닥 4.7%입니다.

이 정도 지난 10년 성과라면 고정관념 속에 비치는 주식투자에 대한 부정적인 수익률과는 큰 괴리가 있다 할 것이고, 오히려 주가지수만으로도 매우 양호한 수익률이 지난 10여 년 만들어졌음을 확인할 수 있습니다.

너무 급하게 생각하지 말고, 느긋하게 마음 편하게 투자에 임해야

하지만, 투자자로서는 지수만으로 은행 이자보다 높은 수익률이 만들어졌다는 진실을 납득하기 어려우실 것입니다. 그도 그럴 것이 개인투자자 중 10여 년의 주식시장을 오롯이 이어온 분들이 예상보다 적을 뿐만 아니라, 2020년 동학 개미 운동 속에 뒤늦게 들어온 투자자분들이 대다수이기 때문입니다. 그리고 이후 경험한 주식시장은 너무도 힘든 시장이었지요.

하지만 시장은 도도하게 다시 자기 갈 길을 가고 있을 것입니다. 주식시장은 자기 가치를 찾아 위아래로 등락하며 앞으로 나가고 있겠지요. 마치 주인을 옆에서 산책하는 강아지처럼 말입니다.

그 정신없이 돌아다니는 주식시장 한걸음 한걸음에 휘둘리다 보면 내려갈 때 저가에 투매하고, 상승할 때 고가에 추격 매수하는 최악의 매매 패턴 반복될 수밖에 없습니다.

그저 급하지 않게 묵묵히, 자신의 투자 전략에 따라 투자에 임한다면 5년, 10년, 20년 세월이 흘러갈수록 주식시장에서 여러분들은 투자 결실을 만들어 갈 것입니다.

(※ 한편, 개인투자자 대다수가 매크로 경제 변수를 매일 체크하고 일희일비하는 모습에 대해 저는 투자심리를 망치는 독이라 냉정하게 말씀드리고 싶습니다.)

2022년 11월 16일 수요일

lovefund이성수 (유니인베스트먼트 대표,CIIA,가치투자 처음공부 저자)

[ 증시 토크 애독 감사드리며 글이 좋으셨다면, 좋아요~추천~공유 부탁드립니다.]

[ “lovefund이성수”에 대한 관심 감사합니다.]

※ 본 자료는 투자자들에게 도움이 될 만한 정보를 제공할 목적으로 작성되었으며, 무단복제 및 배포할 수 없습니다. 또한 수치 및 내용의 정확성이나 안전성을 보장할 수 없으며, 어떠한 경우에도 고객의 증권투자 결과에 대한 법적 책임 소재의 증빙자료로 사용될 수 없습니다.