"부족한 미 고용 지표는 신흥국 투자 기회"

지난 금요일 미국 고용지표가 발표되었다.

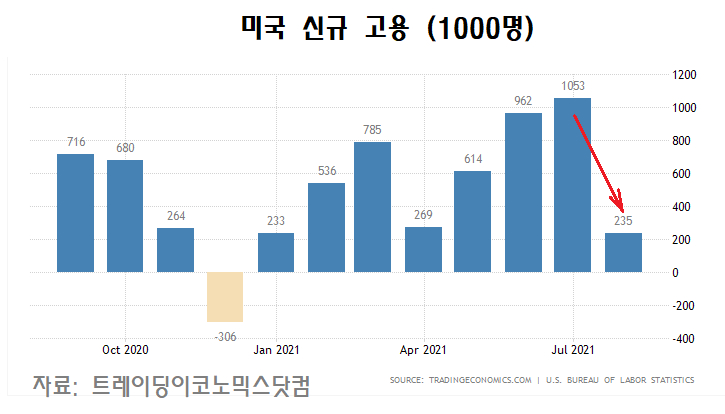

8월 신규 고용은 23만 5천명. 예상치 75만명 크게 하회 (1/3 수준) 했고, 전달 105만 3천명에서 크게 하락했다.

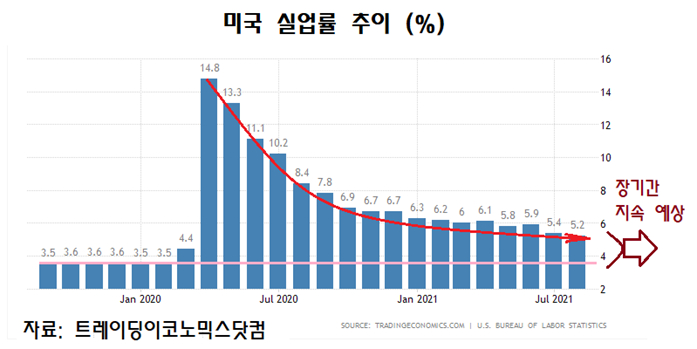

실업률 7월 5.4%에서 8월 5.2%로 하락했지만, 코로나-19 이전 완전고용 수준의 3.5%까지 도달하려면 2023년 까지 장기적인 시간 필요 할 것 예상된다.

미국 서비스 PMI 지표도 7월 64.1에서 61.7로 크게 하락. 경기 둔화에 대한 우려 상존한다. 그럼 현재 우리는 미국 경기 침체 우려를 해야할까? 미국 주식을 팔아야 할 까? 하는 질문을 하게 된다.

우리의 답은 No 다. 오히려, 이 고용 지표들을 보며 우리는 미국 경제의 골디락스 구간을 예상하며, 글로벌 주식 매수를 지속 이어가야 할 것이다.

최근 뉴스 플로우를 보면 인플레이션이 상승할 것이라는 빈도수가 작년 5월부터 계속해서 낮아져서 코로나-19가 터졌을 때 수준까지 내려왔다. 미 연준의 미래 5년 인플레이션 전망치도 2.2%로 올 초 고점 2.4%에서 크게 하락하고 있다. 향후 2022년 2% 수준까지 점차적 안정 예상된다.

미국의 임금 상승률도 계속 상승해서 이제 4.8% 수준으로 이 기반으로 소비는 안정적으로 성장할 것이다.

미국 10년 국채 금리는 1.326% 수준으로 여전히 큰 변화가 없다. 미국 10년 국채 금리 2%에 먼저 도달하고 적어도 3개월 이상 그 수준에 유지 되어야 미 연준이 금리를 인상할 것인데 우리의 예측으로는 그 시기는 2023년 말이 되어야 일어날 것 예상된다.

더 지금 중요한 점은 이런 흐름을 우리는 신흥국 투자의 기회로 삼아야 한다는 점이다. 미국 달러 인덱스가 지난 8월 고점 94 수준에서 최근 92 수준으로 하락 했다. 향후 90~94 수준의 박스권이 유지 되는 모습을 보인다면, 원화는 1180원 8월 고점에서 최근 1152원 까지 절상 되었고, 향후 1120원 까지 추가 절상될 가능성이 생긴다.

최근 신흥국 시장의 펀더멘털을 보면, 잔존가치 모델 상 상승여력이 대만 33%, 베트남 29%, 한국 코스피 27%, 중국 심천 25% 수준으로 신흥국 아시아 국가들의 매력도가 가장 높다.

외국인들이 지난 주 1.2천억, 금요일 6천억 이상 순매수를 하는 모습이 나타나며, 향후 달러 안정화에 따른 신흥국 시장으로의 자금 유입이 기대된다.

향후 신흥국 시장이 10월 중순 이후 최소 내년 2월까지 3~6개월 동안 2자리 수의 상승률을 보일 가능성이 점차적으로 만들어지고 있다 판단된다. 기회를 잘 살려야 한다.

"미국 시장의 최근 강함 - 결국 실적이 중요"

미국 증시의 고용지표가 좋지 않게 발표 되었는데 향후 미국 증시는 경기 둔화 우려에 하락할까? 따라서, 한국 증시도 계속 변동성이 유지 될까? 지금 가장 중요한 질문이다.

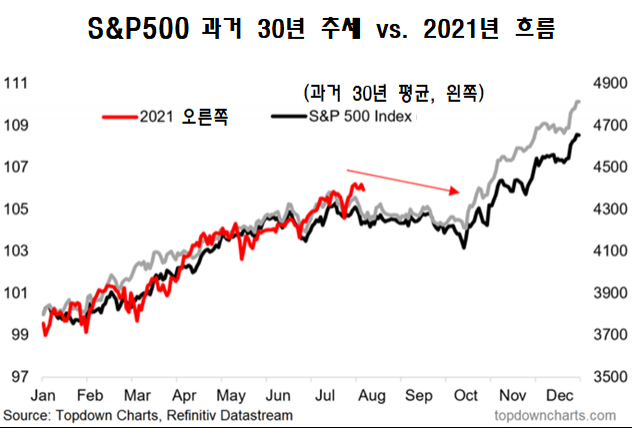

과거 30년 동안 미국 시장은 대통령 임기 첫해 8~10월 3개월 동안 2.4% 정도 하락했다. 따라서, 계절적 요인으로 미국 증시의 하락 가능성에 무게를 많이 두게된다. 그렇다면 실제로 8월부터 지금까지 지난 1달 7일 동안 S&P의 흐름은 어땠을까?

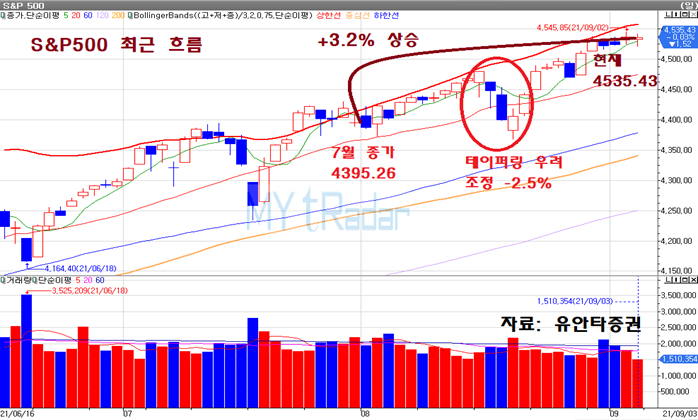

특히, 테이퍼링 우려가 8월에 나오면서 미국 S&P500은 일시적으로 2.5%, 나스닥은 3.2% 하락하기도 했다.

하지만, 현재 다 회복하고, 테이퍼링 뉴스 전 고점을 돌파 했고, 지금은 7월 종가 대비 지난 1달 7일 동안 3.2% 나 상승하고 있다. 과거 추세와 전혀 다른 모습이다.

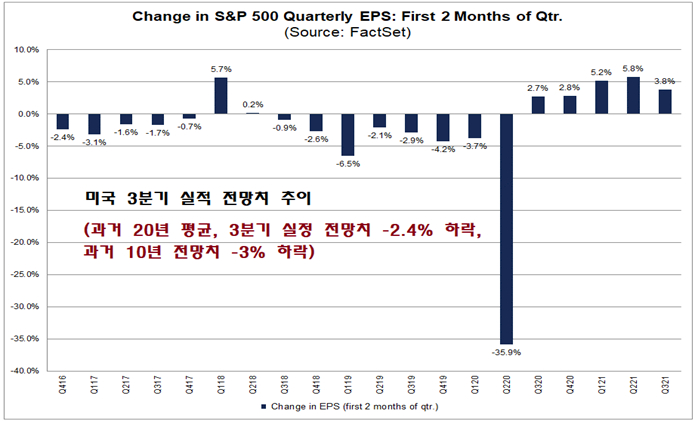

중요한 것은 왜 이런 현상이 나타나는 것일까? 하는 질문이다. 아래 차트가 그 답을 준다. 과거 20년 평균 9월~10월 2달 동안 S&P500의 이익 전망치는 2.4% 하락해왔다. 10월 달에 실질적인 실적이 발표 되기 전에 나타나는 현상이다. 과거 10년 평균은 -3%로서 그 하락 폭이 더 컸다. 따라서, 8~10월 과거 30년 역사가 -2.4%라는 것은 당연한 결과 였을 것이다. 하지만, 올해는 어떤가가 중요하다. 차트를 보면 현재 3분기 동안 미국 S&P500의 실적은 3.8%나 상향 조정되는 상황이다. 즉, 지난 1달 7일 동안 3.2% 밖에 오르지 않은 상황으로 볼 수 있다.

이렇게 실적의 변화가 중요하다.

여기서 우리는 한국 증시의 실적을 들여다 보게 된다. 올해 코스피의 이익 증가율은 75.67%. 이는 놀라운 것이 작년에도 13.19% 상승했고, 추가 상승 예상 코스닥도 올해 29.08% 이익 증가가 예상되고 있다. 여기에 코스피 PER이 11.5배, 코스닥 PER이 26배로 미국 S&P 500의 22.3배와 나스닥의 33.2배와 비교시 코스피는 50% 수준, 코스닥은 78% 수준이다. 따라서, 향후 코스피는 미국 증시가 지속 상승하는 추세에 있는 한, 올해 연말, 내년 1분기까지 지속적으로 반등 가능한 상황이 만들어 질 것이다.

물론, 시장에는 정치적 요소, 지배구조 문제, 금리 인상 등 여려 다른 요소가 한국 시장에 영향을 미치기 때문에 당분간 변동성이 유지될 것이라 얘기할 것이다. 하지만, 결국 주가의 흐름은 실적이 가장 중요하다. 그리고 이와 연결되는 중요한 요소는 배당 수익률이다. 올해 한국 코스피의 배당 수익률은 4%가 넘을 것이다. 이는 작년의 2%의 2배 수준이 될 것이 예측된다. 따라서, 10월 중순까지 올바른 업종과 종목 선별을 해서 기회를 잘 살리는 것이 너무나 중요하다.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

부족한 미 고용지표는 신흥국 투자 기회!

최신 의견

다음 기사가 로딩 중입니다...

앱 다운로드하기

리스크 고지: 금융 상품 및/또는 가상화폐 거래는 투자액의 일부 또는 전체를 상실할 수 있는 높은 리스크를 동반하며, 모든 투자자에게 적합하지 않을 수 있습니다. 가상화폐 가격은 변동성이 극단적으로 높고 금융, 규제 또는 정치적 이벤트 등 외부 요인의 영향을 받을 수 있습니다. 특히 마진 거래로 인해 금융 리스크가 높아질 수 있습니다.

금융 상품 또는 가상화폐 거래를 시작하기에 앞서 금융시장 거래와 관련된 리스크 및 비용에 대해 완전히 숙지하고, 자신의 투자 목표, 경험 수준, 위험성향을 신중하게 고려하며, 필요한 경우 전문가의 조언을 구해야 합니다.

Fusion Media는 본 웹사이트에서 제공되는 데이터가 반드시 정확하거나 실시간이 아닐 수 있다는 점을 다시 한 번 알려 드립니다. 본 웹사이트의 데이터 및 가격은 시장이나 거래소가 아닌 투자전문기관으로부터 제공받을 수도 있으므로, 가격이 정확하지 않고 시장의 실제 가격과 다를 수 있습니다. 즉, 가격은 지표일 뿐이며 거래 목적에 적합하지 않을 수도 있습니다. Fusion Media 및 본 웹사이트 데이터 제공자는 웹사이트상 정보에 의존한 거래에서 발생한 손실 또는 피해에 대해 어떠한 법적 책임도 지지 않습니다.

Fusion Media 및/또는 데이터 제공자의 명시적 사전 서면 허가 없이 본 웹사이트에 기재된 데이터를 사용, 저장, 복제, 표시, 수정, 송신 또는 배포하는 것은 금지되어 있습니다. 모든 지적재산권은 본 웹사이트에 기재된 데이터의 제공자 및/또는 거래소에 있습니다.

Fusion Media는 본 웹사이트에 표시되는 광고 또는 광고주와 사용자 간의 상호작용에 기반해 광고주로부터 보상을 받을 수 있습니다. 본 리스크 고지의 원문은 영어로 작성되었으므로 영어 원문과 한국어 번역문에 차이가 있는 경우 영어 원문을 우선으로 합니다.

금융 상품 또는 가상화폐 거래를 시작하기에 앞서 금융시장 거래와 관련된 리스크 및 비용에 대해 완전히 숙지하고, 자신의 투자 목표, 경험 수준, 위험성향을 신중하게 고려하며, 필요한 경우 전문가의 조언을 구해야 합니다.

Fusion Media는 본 웹사이트에서 제공되는 데이터가 반드시 정확하거나 실시간이 아닐 수 있다는 점을 다시 한 번 알려 드립니다. 본 웹사이트의 데이터 및 가격은 시장이나 거래소가 아닌 투자전문기관으로부터 제공받을 수도 있으므로, 가격이 정확하지 않고 시장의 실제 가격과 다를 수 있습니다. 즉, 가격은 지표일 뿐이며 거래 목적에 적합하지 않을 수도 있습니다. Fusion Media 및 본 웹사이트 데이터 제공자는 웹사이트상 정보에 의존한 거래에서 발생한 손실 또는 피해에 대해 어떠한 법적 책임도 지지 않습니다.

Fusion Media 및/또는 데이터 제공자의 명시적 사전 서면 허가 없이 본 웹사이트에 기재된 데이터를 사용, 저장, 복제, 표시, 수정, 송신 또는 배포하는 것은 금지되어 있습니다. 모든 지적재산권은 본 웹사이트에 기재된 데이터의 제공자 및/또는 거래소에 있습니다.

Fusion Media는 본 웹사이트에 표시되는 광고 또는 광고주와 사용자 간의 상호작용에 기반해 광고주로부터 보상을 받을 수 있습니다. 본 리스크 고지의 원문은 영어로 작성되었으므로 영어 원문과 한국어 번역문에 차이가 있는 경우 영어 원문을 우선으로 합니다.

© 2007-2025 - Fusion Media Limited. 판권소유