‘빚투’ 32조 돌파…증권사들 신용거래 신규 중단 잇따라

By James Picerno

(2024년 7월 20일 작성된 영문 기사의 번역본)

연준은 9월 18일 FOMC 회의에서 금리인하를 시작할 것으로 널리 예상된다. 이제는 완화 정책이 시작되면 정책 금리를 어디까지 인하할지에 대한 논쟁이 벌어지고 있다. 아마도 최근 몇 년간 중립금리가 얼마나 상승했는지에 따라 결정될 것이다.

소위 중립금리는 인플레이션을 올리지 않고 경제가 성장하는 최적의 금리를 말한다. 안타깝게도 실제 중립금리는 관측할 수 없기 때문에 모델을 통해서만 추정할 수 있다.

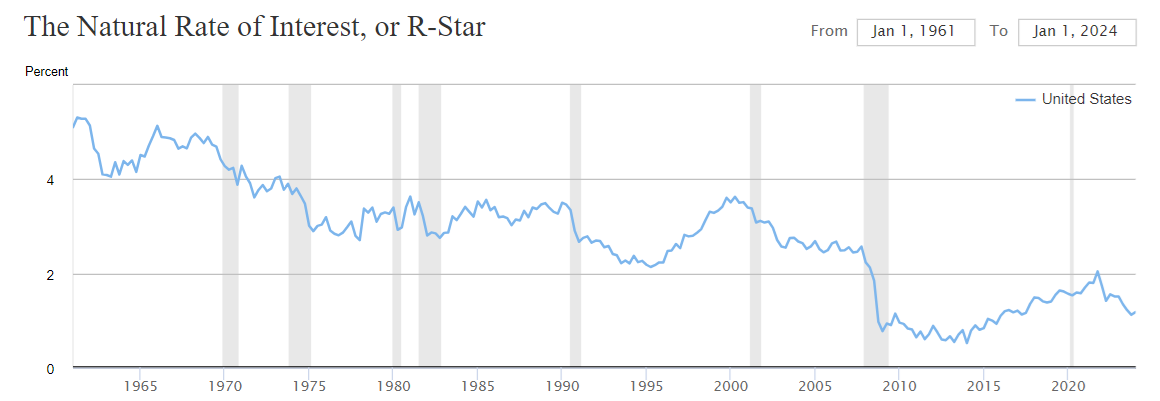

뉴욕 연은에서 운영하는 한 모델에 따르면 중립금리(자연이자율 또는 R-스타라고도 함)가 하락해 올해 1분기 기준 약 1.2%로 나타났다. 이는 10년 전보다는 상승했지만 1980년대와 1990년대에 만연했던 약 3% 수준보다는 여전히 낮은 수치다.

그러나 중립금리를 추정하는 것은 까다롭고 최선의 접근 방식에 대한 광범위한 논쟁이 존재한다. 당연히 추정치도 다양하고 경우에 따라서는 큰 편차를 보인다.

최근 설문조사에 따르면 일부 이코노미스트들은 중립금리가 상승했다고 생각하는 것으로 나타났다. 국제결제은행은 “최근 인플레이션 상승 리스크가 다시 부각되면서 향후 긴축적인 통화정책 기조를 유도할 수 있다는 인식이 적어도 중립금리*에 대한 인식을 높였을 것”이라고 조언했다.

한편, 로이터 통신은 5월에 다음과 같이 보도했다.

“3월 회의를 앞두고 주요 은행을 대상으로 한 뉴욕 연은의 설문 조사에서 딜러들은 장기 금리를 3월의 2.5%에서 거의 3%로 예상하는 것으로 나타났다.

TD증권의 애널리스트들은 최근 메모에서 ‘우리는 장기 명목 중립금리가 2.75%~3.00%로 50bp 더 높을 것으로 계속 가정하고 있지만 3.50%에 가까운 다소 높은 수준을 할인할 수는 없다’고 말했다. 그리고 샌프란시스코 연은은 보고서에서 장기 금리에 대한 자체 견해가 2.75%라고 밝혔다.”

향후 통화 정책의 경로에 대한 기술적 논쟁의 위험은 매우 높다. 중립금리가 상승하면 연준이 인하할 수 있는 금리 인하 폭이 제한될 수 있다.

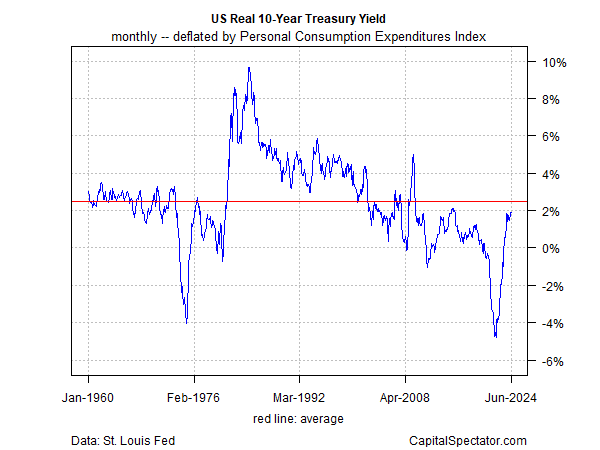

중립금리를 추정하는 데는 여러 가지 요인이 있지만, 방향성 편향성을 측정하기 위한 대략적인 추정치 중 하나는 실질금리(인플레이션 조정)다. 아래 차트에서 볼 수 있듯이 최근 몇 년 동안 실질금리는 큰 폭의 상승세를 보였다.

자연이자율이 실질적으로 상승했다고 결론을 내리기에는 시기상조이지만, 실질금리의 급격한 상승이 요인이라면(그리고 실제로도 그렇지만) 연준의 금리인하 여력이 최근 예상했던 것보다 좁을 수 있다고 가정하는 것이 타당할 것이다.

비앙코 리서치의 짐 비앙코는 다음과 같이 말했다.

“연준이 올해 두 차례 금리인하를 단행한다면 연말에는 사실상 중립 수준이 될 것이다. 하지만 경제의 강세를 고려할 때 그것이 보장되지는 않았다고 생각한다.”

S&P500, 나스닥, 다우 지수를 앞서는 초과 수익을 내고 싶으신가요? 쿠폰코드 "ilovepro12" 입력하고 인베스팅프로+를 구독해 보세요!

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지