소로스 펀드 CIO " 중동 사태로 금융 시장, 최대 2년 간 고통스러울 것" 경고

By Alfonso Peccatiello

(2023년 10월 16일 작성된 영문 기사의 번역본)

수년간 제로 금리를 유지했던 상황에서 갑작스럽게 긴축을 시행하면 무언가를 망가뜨리게 될 수 밖에 없다.

그렇다면 중요한 질문은 과연 언제, 어디서, 무엇을 망가뜨릴까 하는 것이다.

금리가 낮을 때는 신용이 저렴하기 때문에 금융 주체들이 더욱 공격적으로 차입을 늘리는 경향이 있다. 부채 수준은 증가하고 정부 부채의 범위도 증가한다.

그러나 현실은 정부가 법정화폐를 발행하는 주체이기 때문에 언제든 더 많은 부채를 발행함으로써 겉보기에는 의무를 다할 수 있다는 것이다.

물론 그런 방법은 한계도 있다. 시간이 지남에 따라 통화의 실질 가치가 하락하고, 끊임없는 재정 적자가 인플레이션 오버슈팅으로 이어질 수 있기 때문이다.

여기서 핵심은 정부가 오랫동안 문제를 뒤로 미룰 수는 있지만 그럴 수 없는 주체가 있다는 사실이다. 바로 민간 부문이다. 민간 부문에서는 가처분 소득 대비 모기지 비용이 높아지더라도 부채 상환을 위해서 돈을 찍어낼 수 없다.

만약 기업 차입 비용이 치솟고 수익 성장이 극적으로 개선되지 않으면, 기업은 빠르게 차입 규모를 축소(디레버리지)하거나 비용을 절감해야 한다.

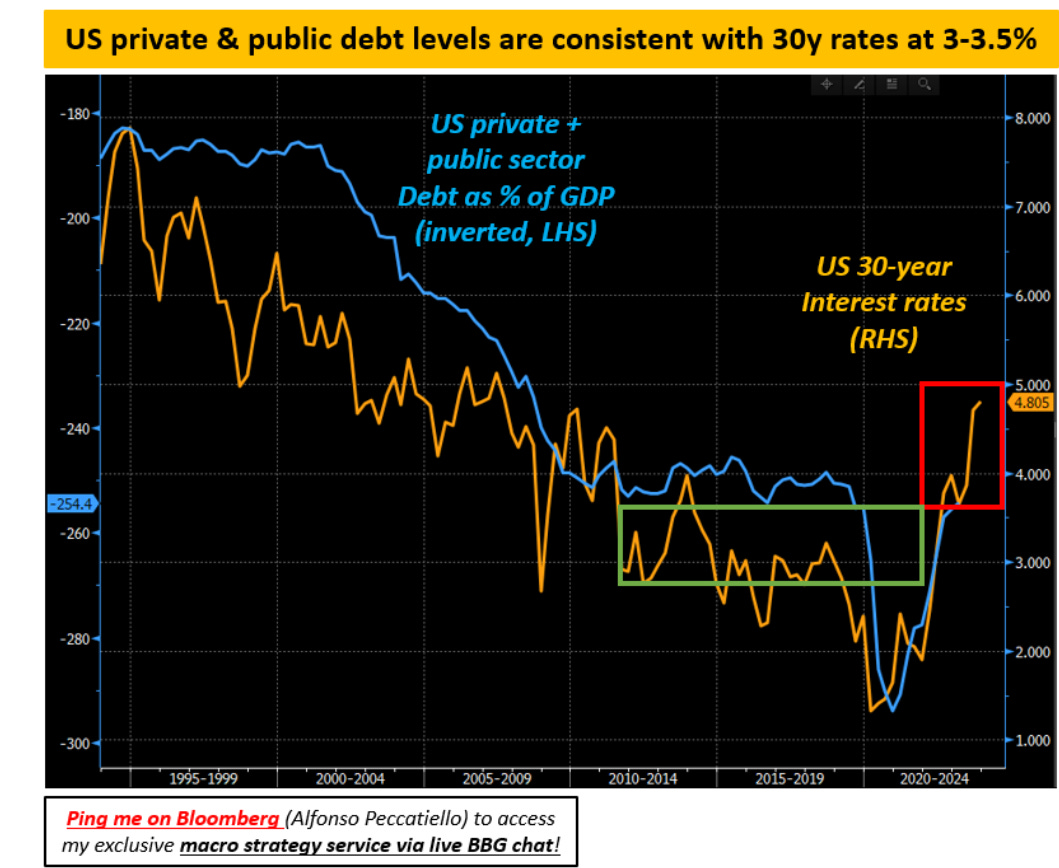

따라서 일반적으로는 정부와 민간 부문의 부채 수준을 모두 주시하는 것이 좋다. 아래 차트에서 볼 수 있듯이 경제의 총 부채가 높을수록 시스템을 유지하기 위해서는 금리를 낮춰야 한다.

민간 부채가 높은 국가는 경제 충격에 더 취약해

거시적 충격이 발생했을 때 민간 부채 수준이 높고 증가 중인 국가는 공공 부채 수준이 높은 국가보다 더 취약하다.

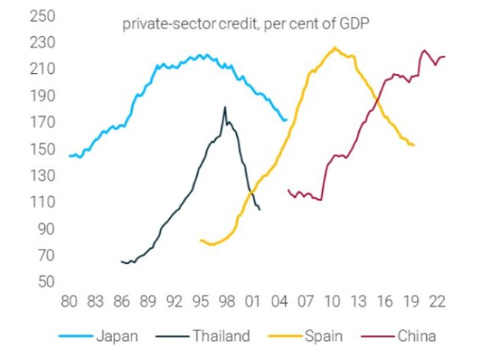

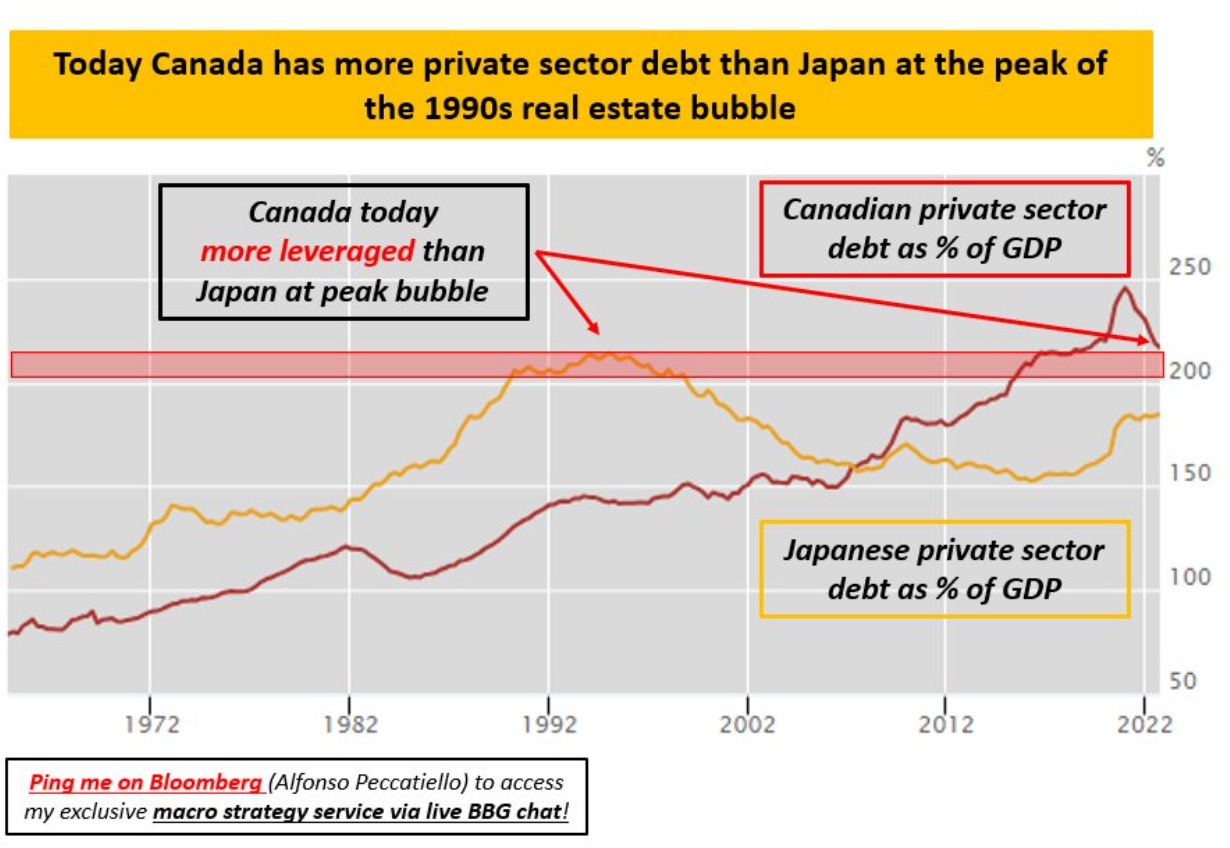

역사적으로 그렇다. 아래 차트를 한번 보자.

1990년대에는 일본의 부동산 위기, 아시아 금융위기가 있었으며 2010년대 초에는 스페인 주택위기가 있었다. 그리고 중국은 지금 위기를 겪고 있다.

위 사례의 공통점은 민간 부문의 부채가 너무 높고, 그 증가 속도가 너무 빠르다는 것이다.

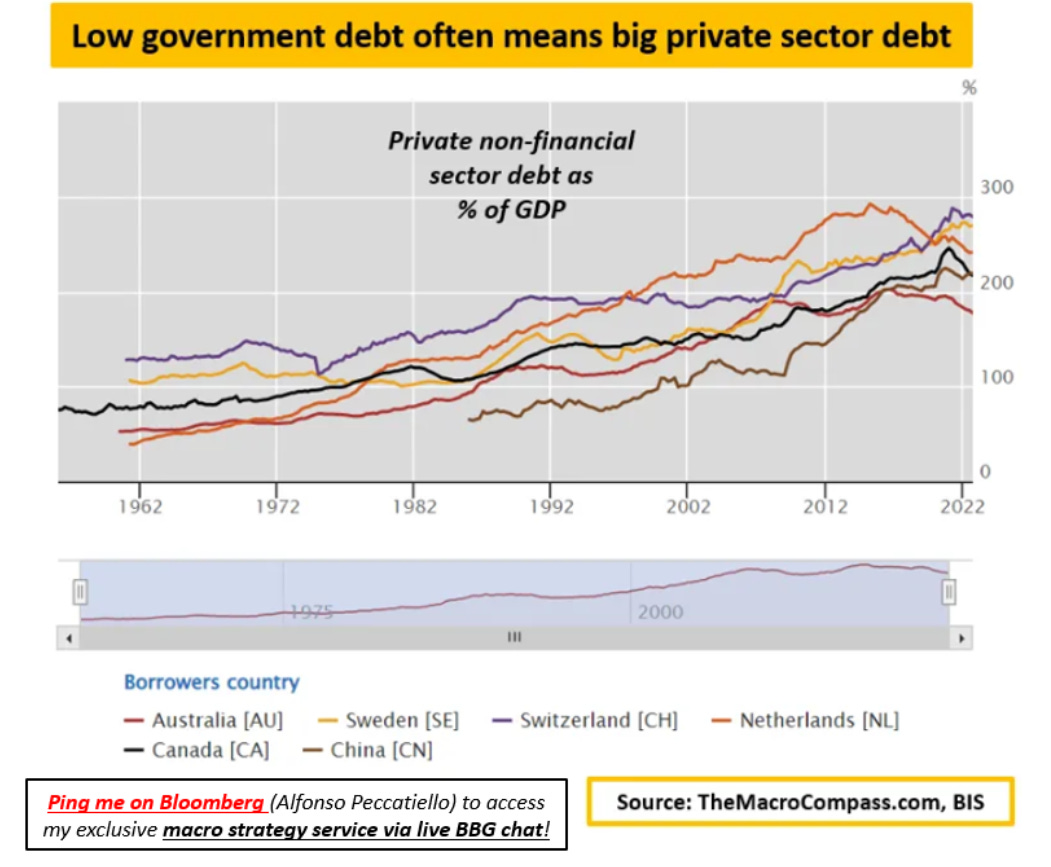

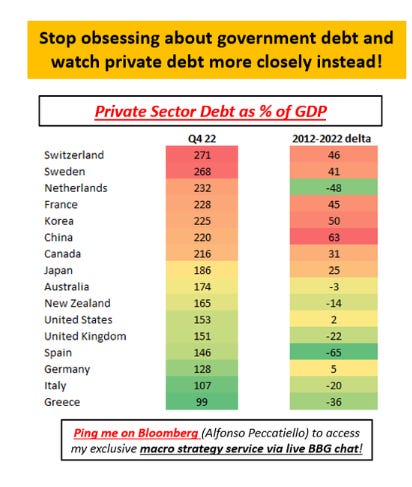

흥미롭게도 정부 부채 수준에 대한 집착은 취약성 평가를 “잘못된” 국가로 왜곡한다.

재정 적자를 극도로 억제하는 국가는 민간 부문에 대해 새로운 자원을 고갈시키기 때문에 가계와 기업이 사적으로 차입을 늘린다.

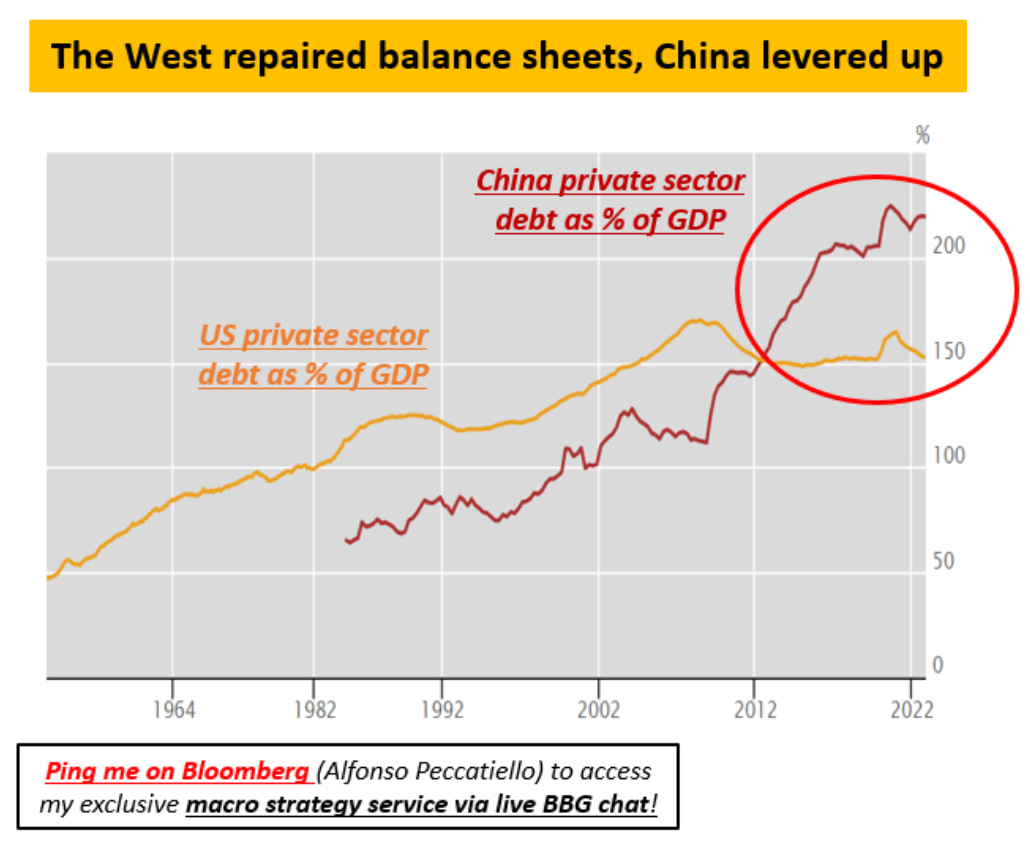

중국을 예로 들면, 정부의 공식적 부채 수준은 매우 억제되어 있지만 막후에서는 민간 부문의 부채를 공격적으로 늘려왔다.

그리고 비생산적인 방식으로 너무 그렇게 빨리 늘리면 문제가 발생하는 경향이 있다.

또한 캐나다의 경우에는 국내에서 부의 효과를 높이기 위해 부동산 부채를 대규모로 사용했다.

오늘날 캐나다는 90년대 부동산 시장이 붕괴되기 직전의 일본보다 더 높은 민간 부문 부채/GDP 비율을 기록하고 있다.

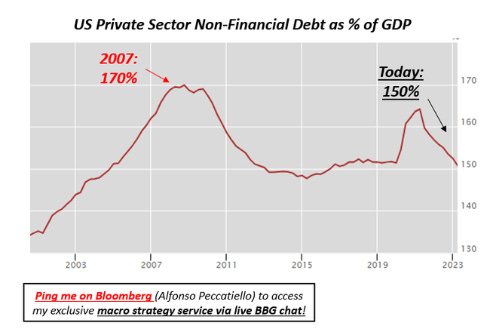

대신, 미국을 살펴보면 현재 미국 GDP 대비 민간 부문 비금융 부채가 2007년 대비 20%p 낮아졌다.

주류 언론의 논객들은 미국이 세계 기축통화인 달러를 발행하는 특권을 누리고 있음에도 불구하고 미국 부채에 집착하지만, 미국의 민간 부분 차입 추세를 다른 국가와 비교하면 상대적으로 양호한 모습이다.

이 지표에서 가장 낮은 점수를 받은 국가는 어디일까?

아래 표를 통해 지난 10년간 민간 부문 부채가 너무 많고 또 빠르게 증가한 국가를 평가할 수 있다.

물론, 민간 부문의 부채 수준과 변화율만이 거시경제에서 언제/어디서/무엇이 망가질지 평가할 때 고려해야 할 유일한 변수는 아니다.

다른 펀더멘털, 민간 부문 부채 시장의 특성(변동금리 또는 고정금리, 장기 또는 단기 등), 리파이낸싱 절벽, 그 외 여러 변수를 고려해야 한다.

오늘 분석글은 거시적으로 무엇이 망가질지에 대한 조사에서 첫 단계였으며, 필자는 곧 본격적인 조사 결과를 공개할 예정이다.

***

주: 이 글은 원래 더 매크로 컴퍼스(The Macro Compass)에 게재되었습니다.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지