[마감] 중동 전쟁 리스크에 코스피 7% 폭락…5800선 붕괴·낙폭 사상 최대

By Thomas Monteiro

(2023년 5월 8일 작성된 영문 기사의 번역본)

- 해외 호텔 예약과 공항 이용객이 증가하면서 2023년 1분기 여행업계에 긍정적인 실적이 나타났다.

- 에어비앤비의 비즈니스는 확장되고 있고 재무건정성도 양호하다.

- 그러나 부킹홀딩스가 에어비앤비보다 주가수익비율이 낮고 매출성장률은 높으며 주가 상승 잠재력이 크기 때문에 여행 호황 속에서 매수하기에 더 좋은 종목일 수 있다.

중국 경제 재개방 이후 글로벌 여행이 탄력을 받고, 소비자 물가 역시 대부분 선진국에서 여전히 빠르게 상승하는 가운데, 해외 여행이 다시 크게 늘어나고 있다.

AAA 부킹(AAA Booking)의 최근 통계에 따르면, 해외 호텔 예약은 2022년 대비 300% 이상 놀라운 증가세를 보이고 있다. 또한 유럽공항무역기구(European Airport Trade Body)는 최근 공항의 45%가 이미 팬데믹 이전의 여행객 수를 회복했거나 초과했다고 보고했다.

이런 상황에서 호텔 및 여행 예약 업계는 2023년 1분기에 이미 긍정적인 실적을 냈다. 1분기는 일반적으로 여행의 경기순환적 특성으로 인해 약세를 보이는 기간이다.

부킹홀딩스(NASDAQ:BKNG)는 1분기 총예약금액이 44% 급증해 총 394억 달러에 이르렀으며, 38억 달러라는 엄청난 매출을 기록했다.

마찬가지로 익스피디아(NASDAQ:EXPE) 역시 26억 7천만 달러라는 기록적 매출을 냈고, 총예약금액은 294억 달러로 인상적인 분기 실적을 발표했다.

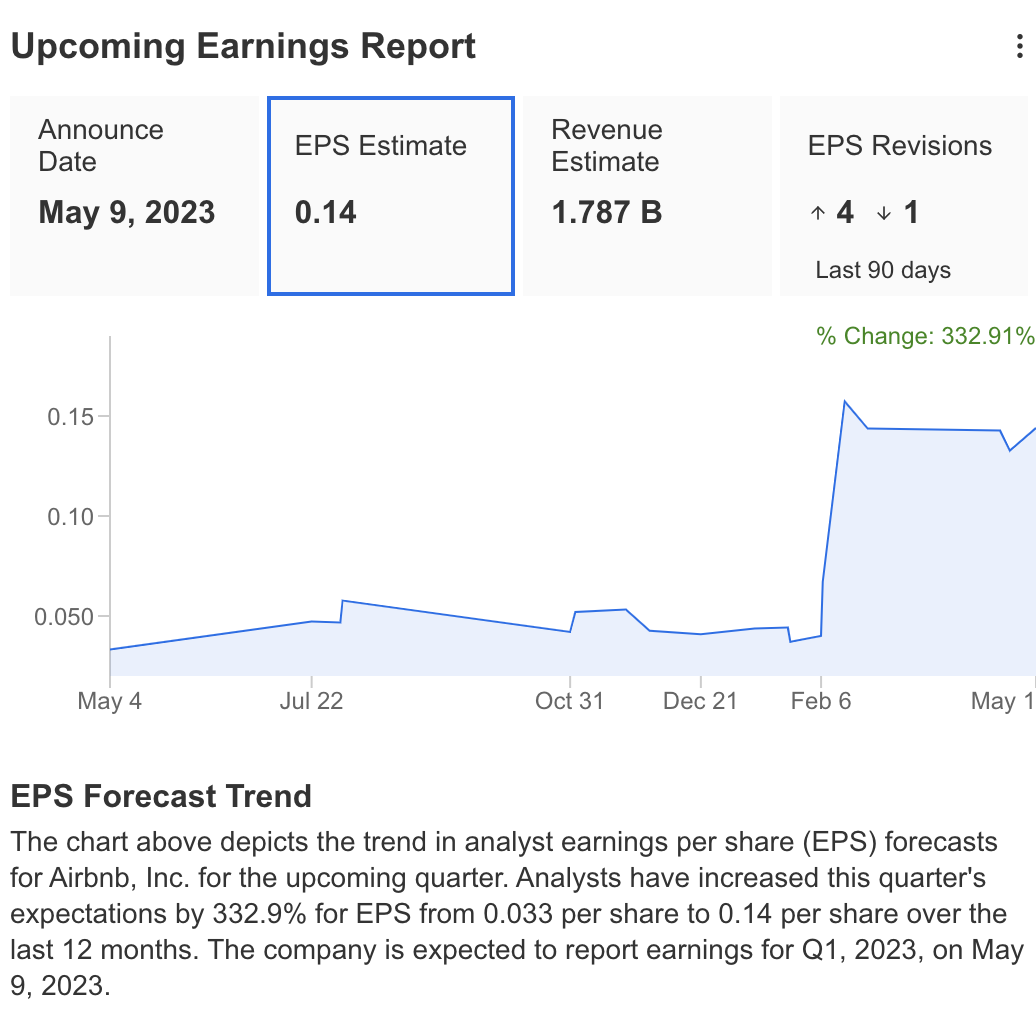

이제 모든 이목은 여행업계의 가장 유명한 종목인 에어비앤비(NASDAQ:ABNB)로 쏠리고 있다. 2022년에 굉장히 긍정적인 실적을 냈던 에어비앤비의 1분기 주당순이익은 0.14달러로 예상된다. 전년 동기의 주당순손실 0.03달러에서 상당히 개선된 수치지만, 전기의 0.48달러보다는 크게 감소한 수준이다.

출처: 인베스팅프로

에어비앤비는 지금 매수하기에 가장 좋은 여행주일까? 인베스팅프로 도구를 사용해 에어비앤비의 재무 상태와 실적 예상치를 자세히 살펴보고 질문에 대한 답을 찾아보도록 하자.

인베스팅프로 사용자는 시장의 모든 주식에 대해 동일한 분석을 수행할 수 있다. 관심 있는 독자들은 이 링크를 클릭해 일주일 무료 체험을 해 보기 바란다.

2022년의 호실적

미국 캘리포니아에 본사를 두고 있는 에어비앤비는 최고의 여행 업계 기업으로 알려져 있지만 여전히 사업을 확장하고 있다. 2020년에는 팬데믹의 한가운데서 대담한 기업공개(IPO)를 했고 힘든 한 해를 보냈다. 이후 2022년에 처음으로 수익을 내면서 탄탄한 마진을 기록했다.

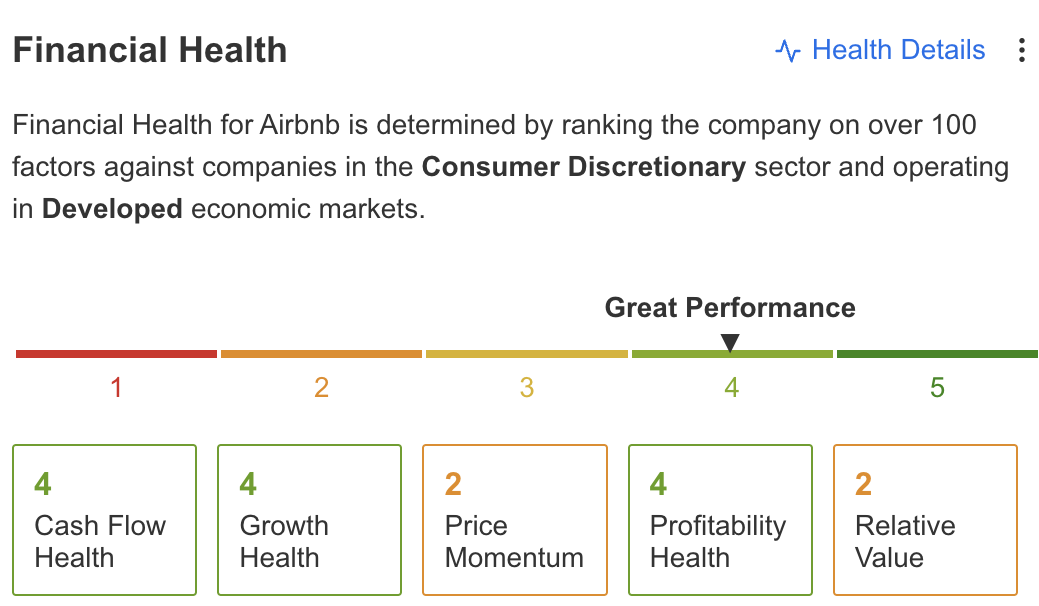

그렇기 때문에 인베스팅프로에서 제시하는 재무건전성 점수가 우수하다.  출처: 인베스팅프로

출처: 인베스팅프로

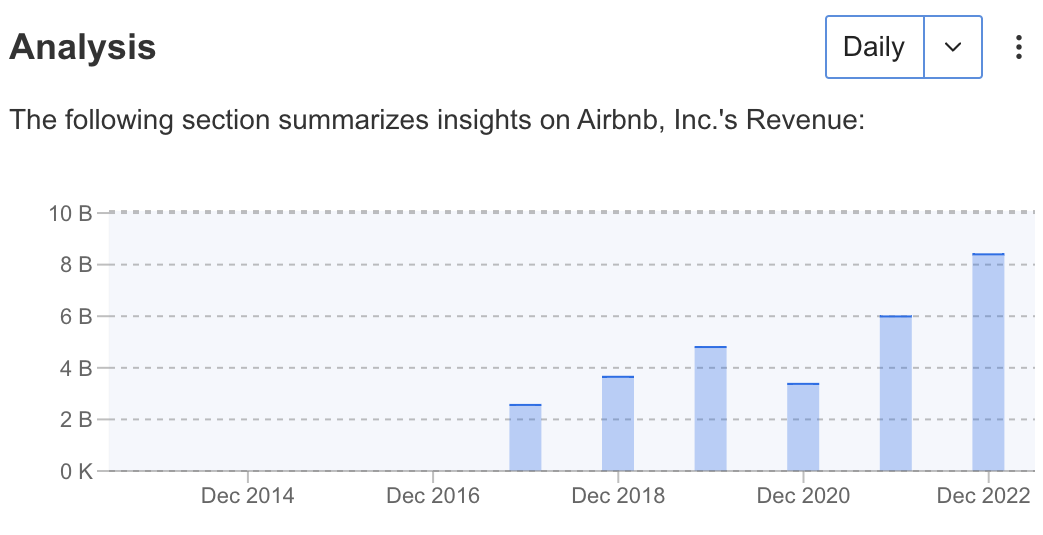

2022회계연도의 에어비앤비 매출은 84억 달러로 전년 대비 40%(환율 영향 제외 시 46%) 성장했다. 이렇게 뛰어난 성과에 힘입어 일반회계기준 기반 순이익은 19억 달러에 달했다. 출처: 인베스팅프로

출처: 인베스팅프로

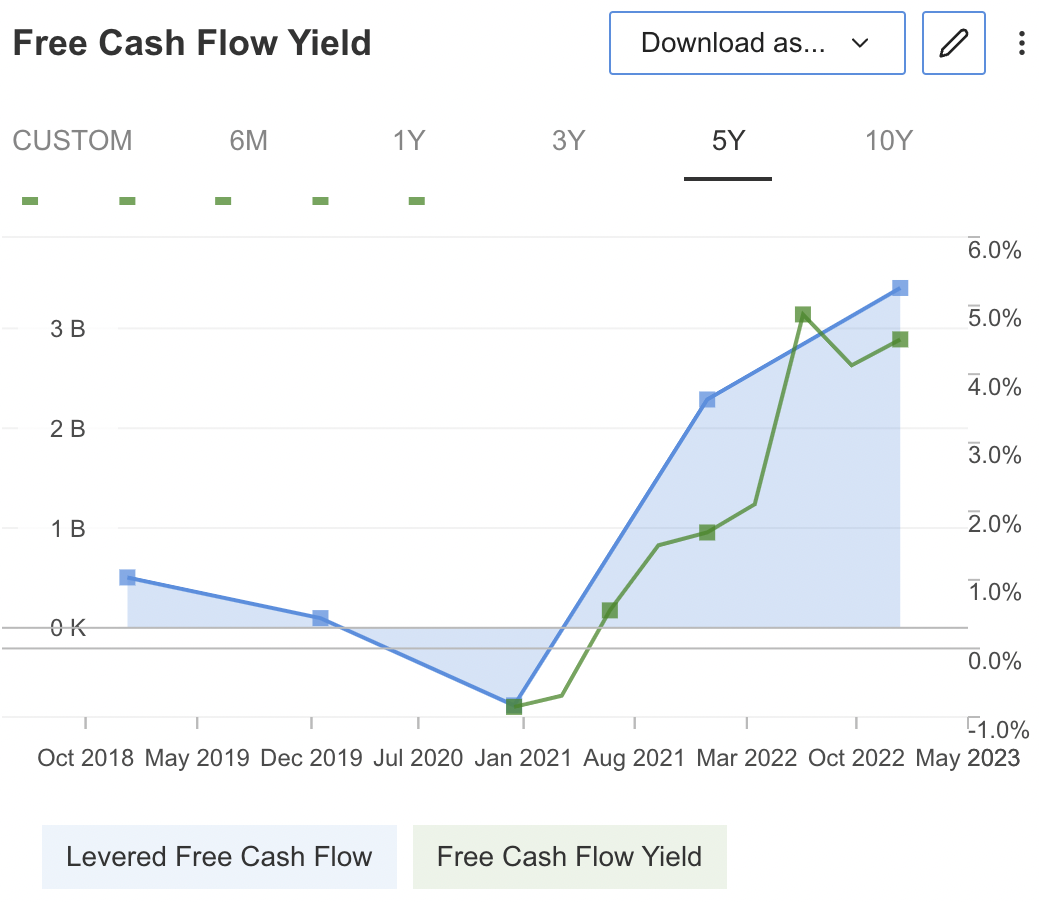

또한 에어비앤비의 조정 EBITDA 및 잉여현금흐름도 각각 29억 달러와 34억 달러로 전년 대비 40% 증가하면서 괄목할 만한 성장을 보였다. 출처: 인베스팅프로

출처: 인베스팅프로

이러한 놀라운 성공의 원동력은 2022년 한 해 동안 전 지역에 걸쳐 변함이 없었던 게스트 수요였다. 국경을 넘어 해외 도시로 떠나는 여행객이 증가함에 따라 모든 지역에서 플랫폼이 크게 확장된 것이다.

에어비앤비의 1분기 실적을 앞두고, 수요 및 수익성은 양호한 속도로 계속 증가할 것으로 예상된다. 여행 업계에 호의적인 거시경제 환경과 경쟁사의 탄탄한 실적이 결합되면서, 지난 90일 동안 애널리스트들은 에어비앤비 주당순이익을 4차례 상향 조정했다. 하향 조정은 단 1차례뿐이었다.

에어비앤비? 아니면 부킹홀딩스?

에어비앤비 주가가 하락할 수 있다는 전망은 에어비앤비에 대한 호재 대부분이 여행 업계 특성에 따른 것이라는 사실에서 나온다. 따라서 부킹홀딩스와 같이 덜 매력적으로 보이는 주식이 오히려 주가수익비율 측면에서는 더 나을 수 있다.

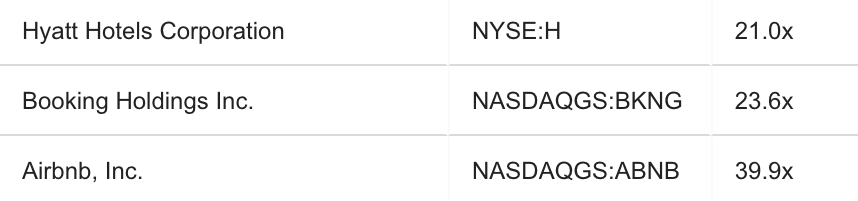

인베스팅프로에 따르면 에어비앤비의 주가수익비율은 39.9배이며, 경쟁사를 훨씬 상회하는 수준이다. 출처: 인베스팅프로

출처: 인베스팅프로

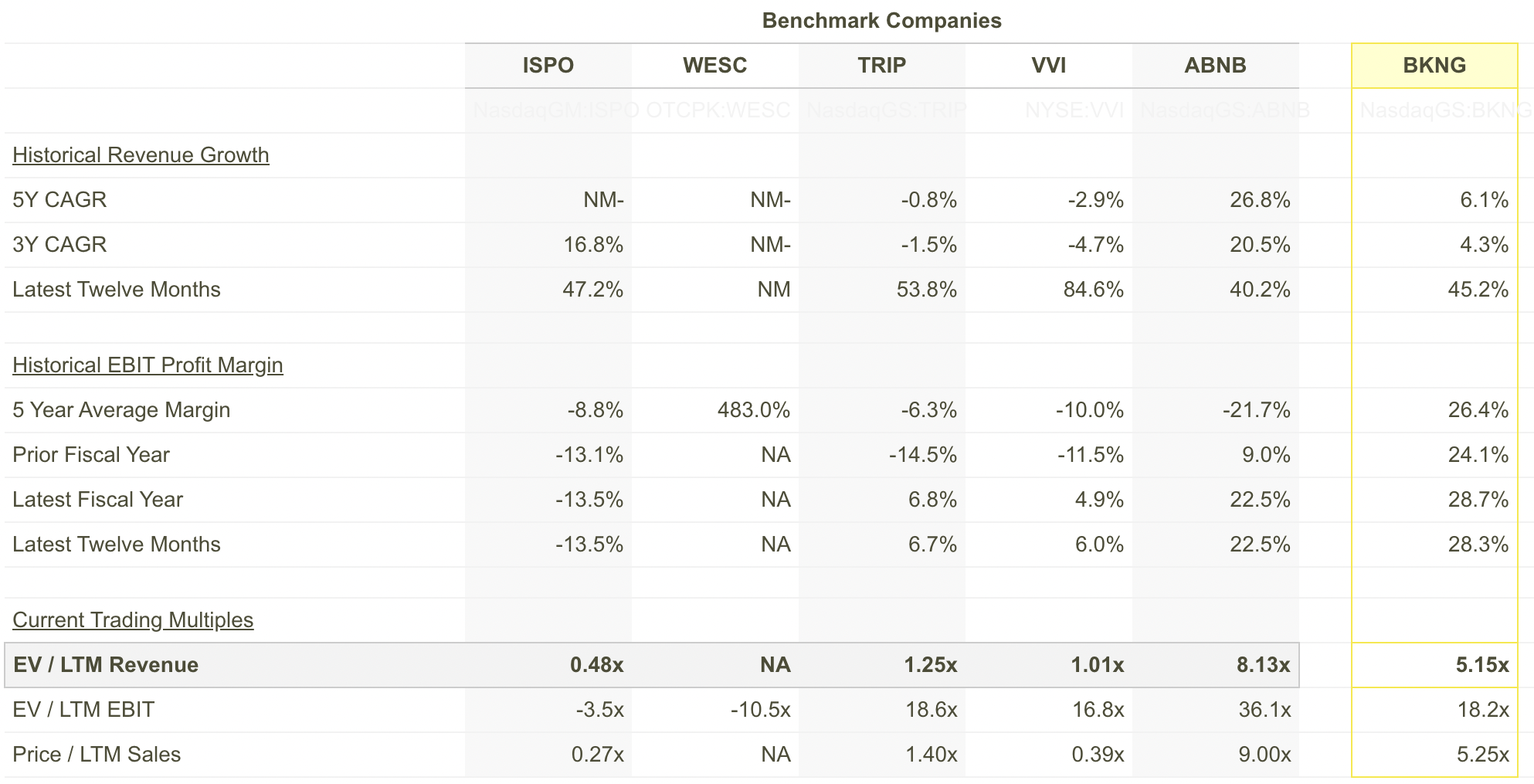

다른 비율(배수)에 있어서도 부킹홀딩스가 에어비앤비보다는 훨씬 나은 수치를 보이고 있으며 마진도 더욱 양호하다. 출처: 인베스팅프로

출처: 인베스팅프로

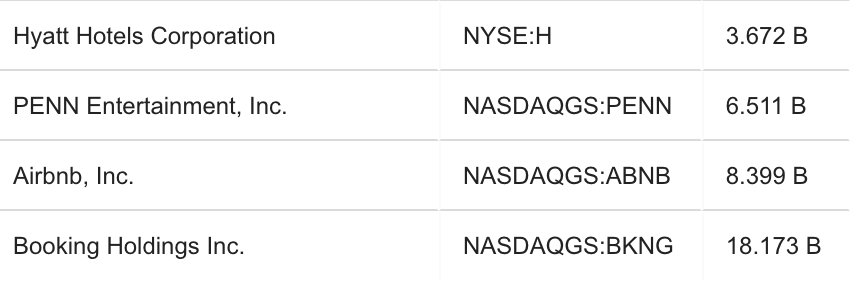

부킹홀딩스는 매출에서도 에어비앤비를 2배 이상 앞서고 있다. 이는 에어비앤비가 현금 창출 측면에서 업계의 거대 기업들과 경쟁하기 위해서는 아직 갈 길이 멀다는 것을 보여 준다.

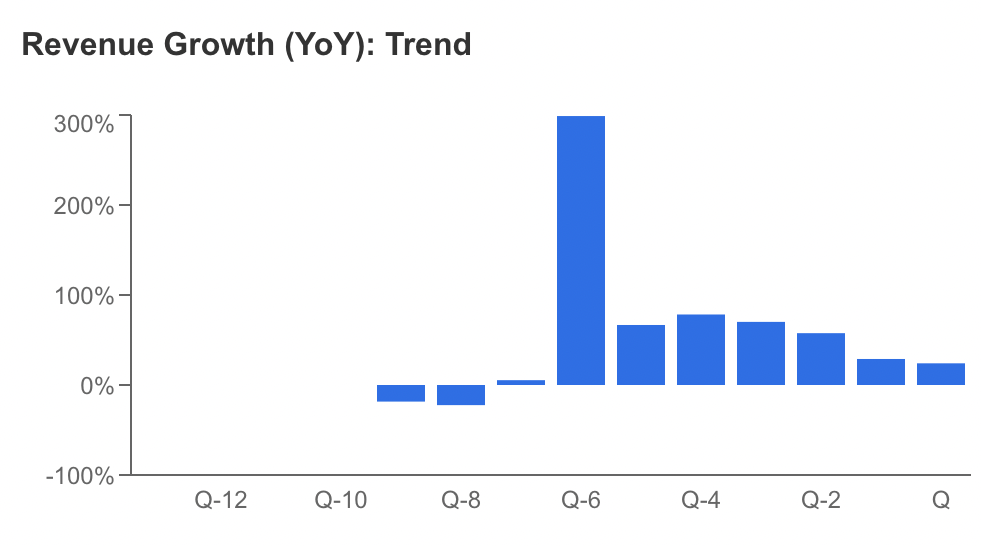

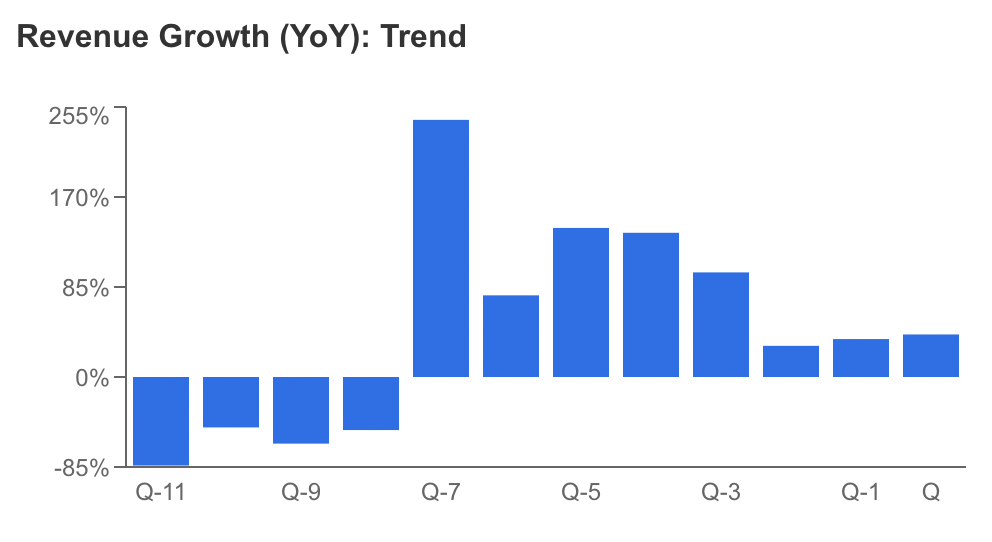

마지막으로, 에어비앤비의 매출성장률도 부킹홀딩스보다 덜 탄탄해 보인다.

출처: 인베스팅프로

출처: 인베스팅프로

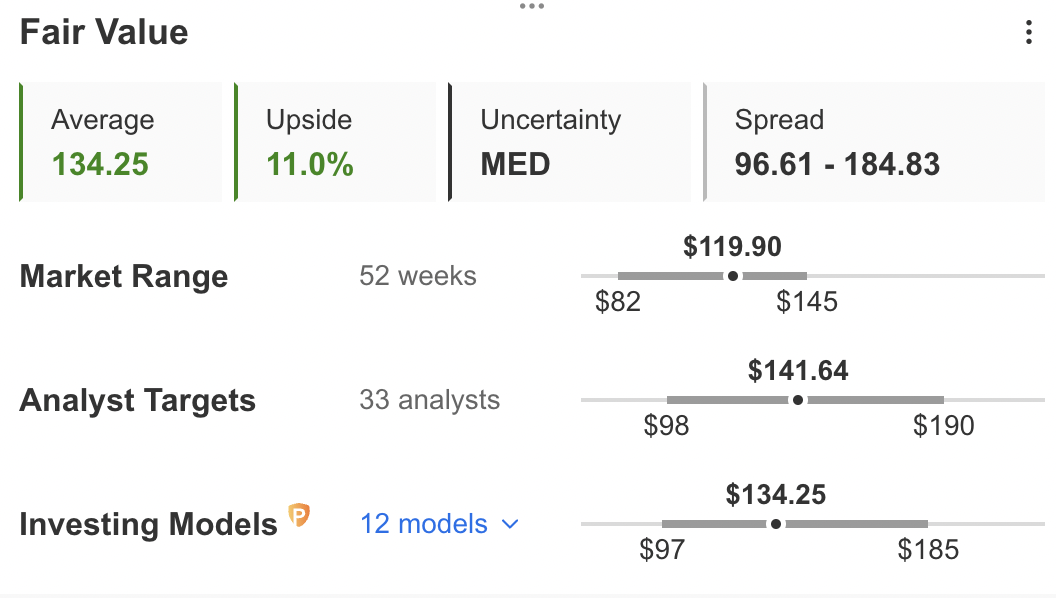

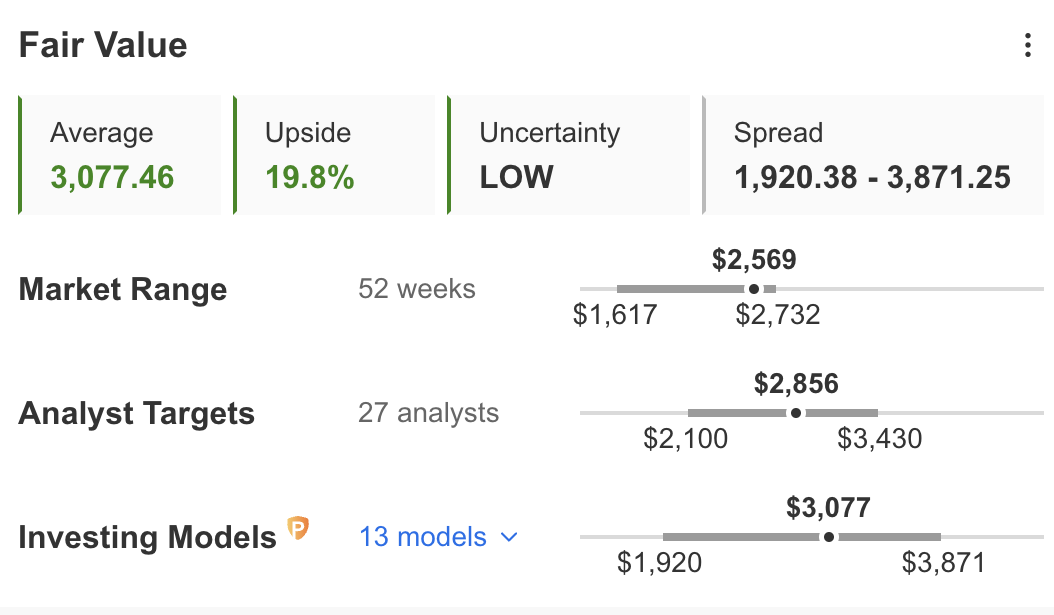

그렇기 때문에 인베스팅프로에서는 향후 12개월 동안 에어비앤비보다 부킹홀딩스의 주가 상승 여력이 더 큰 것으로 평가한다.

출처: 인베스팅프로

출처: 인베스팅프로

결론

에어비앤비는 엄청난 성장 전망을 지닌 훌륭한 기업이다. 그러나 현재의 어려운 시장 상황을 고려할 때 부킹홀딩스가 중기적으로 여행 호황을 활용하기에는 훨씬 더 좋은 주식이다.

에어비앤비는 5월 9일 실적 발표에서 어닝 서프라이즈를 보일 가능성이 높지만, 에어비앤비의 성장 전망이 실현되려면 아직 시간이 필요하고, 연준이 올해 금리를 동결하지 않는 경우 자본비용 상승 장기화로 인한 리스크가 남은 2023년 동안 위협이 될 수 있다. 거시적 금융 여건이 리스크가 다시 커지는 상황을 가리킨다면, 투자자들은 에어비앤비 투자에 신중해야 할 것이다.

주: 필자(Thomas Monteiro)는 부킹홀딩스에 대한 롱 포지션을 보유하며, 에어비앤비는 보유하지 않습니다.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지