계절적 조정이 예상되었고, 테이퍼링 우려와 함께 미국 증시의 조정이 지난 1달간 제법 크게 나타났었다. 하지만, 테이퍼링 실시가 올해 11월 중순~12월 중순으로 예상되는 지난 주의 미국 흐름을 보면, 미국 증시는 다시 재 상승에 진입하는 모습이다.

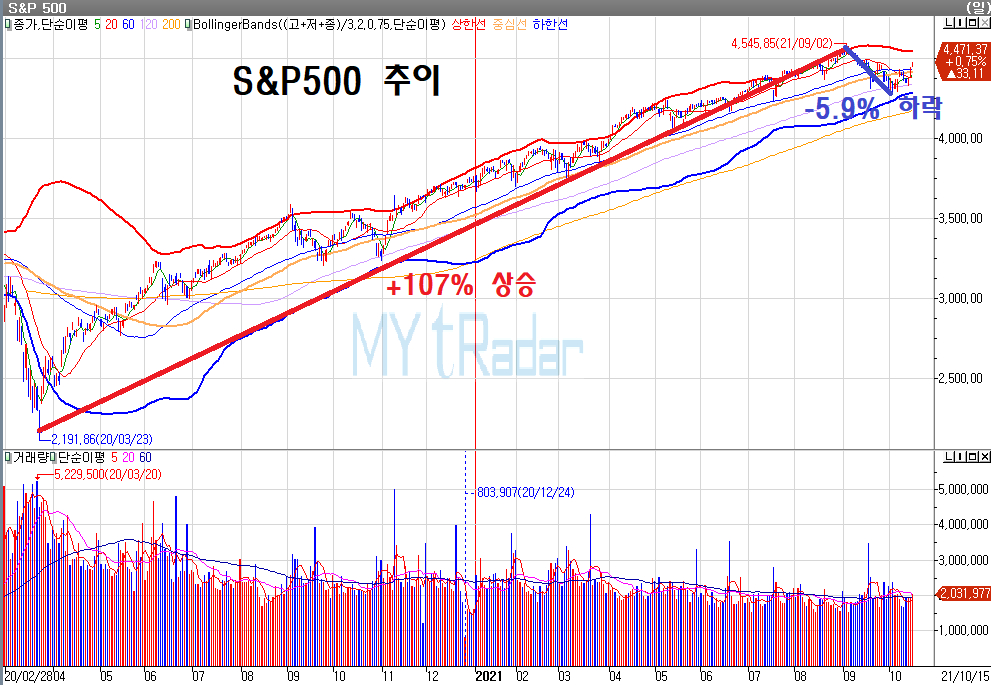

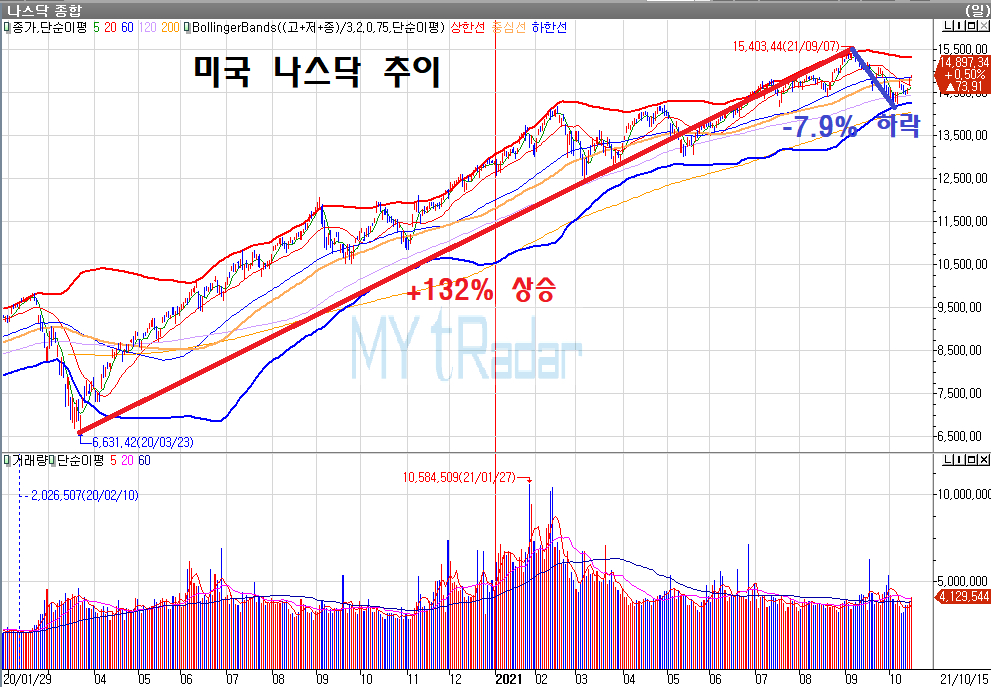

여전히 미국 나스닥의 등락률이 S&P 500보다는 높은 편이다. 코로나19 바닥 대비 미국 나스닥 (NASDAQ:NDAQ)은 132% 상승, S&P 500은 107% 상승했고, 하락 때 나스닥은 7.9% S&P 500은 5.9% 하락했다. 이번 최근 바닥 대비 나스닥은 5% 이상 반등했고, S&P 500은 4.5% 상승했다.

과거 1998~2000년 닷컴 버블 시기나 2013~2018년 골디락스 구간에 비해서는 그 강도가 약하다. 이는 그만큼 이번의 사이클은 과거 골디락스 구간 보다는 원자재가격의 상승과 인플레이션이 좀더 강하게 나타날 확률이 상존하기 때문으로 판단한다.

과거 골디락스 구간 미국의 S&P 500은 2013년 테이퍼링 우려 바닥 대비 2015년 금리 인상 우려 전 고점까지 약 1년 반 동안 37% 상승했고, 나스닥은 58.8% 상승했다. 미국 나스닥이 약 1.6배 S&P500 대비 상승을 보였다. 이번에도 미국 증시의 상승은 미국 나스닥의 상승 폭이 S&P500의 상승 폭 보다는 상대적으로 향후 더 높을 것이라 예상한다. 따라서, 성장주 60~70% 위주의 포트폴리오 구성은 여전히 유효하다 판단한다.

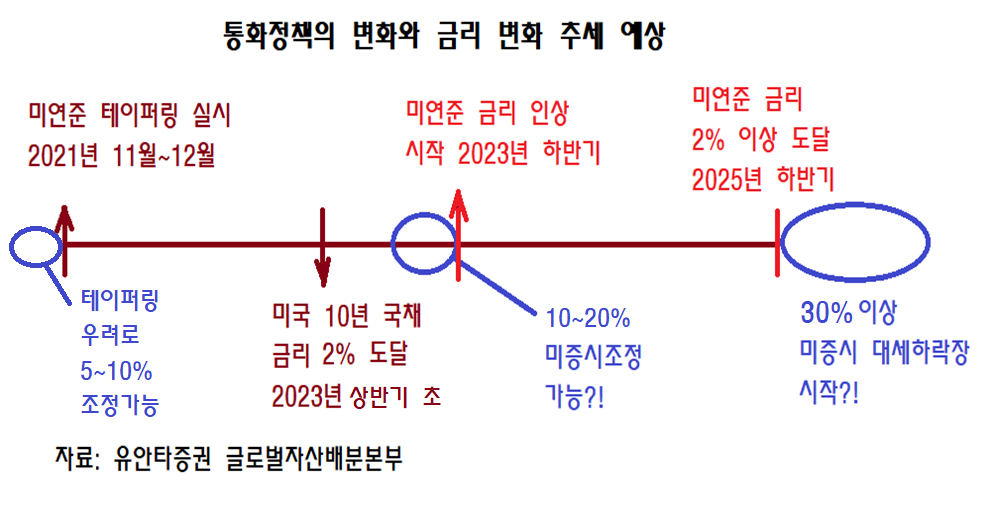

지난주 미국의 3분기 실적 시즌이 시작되었다. 지속적으로 좋은 실적 발표 내용은 미국 증시를 추가 상승하게 할 것이라 예상한다. 인플레이션에 대한 우려도 이번 분기를 최고점으로 점차적으로 하락 추세를 보일 것이다. 하지만, 여전히 경기가 좋고, 인플레이션도 어느정도 유지되는 모습이 이어질 가능성이 높기 때문에 향후 2년 안에는 미 연준의 금리 인상이 시작될 것이다. 아마도 그 시기에는 미국 증시가 다시 한번 이번에 나타난 6~8%의 조정의 약 2배 정도 되는 조정이 미 연준 금리 인상 전후로 나타날 가능성이 충분히 있지만, 이는 지금 지수 대비 훨씬 더 상승하고 난 이후의 조정일 것이다.

아마도 미국의 10년 국채 금리는 2023년 초가 되어야 2% 위로 올라설 것이고 2~2.5% 수준에서 움직이는 구간이 2023년 전반적으로 일어날 것이 예상된다. 이런 상황이 나타난다면, 아마도 미연준은 2023년 하반기부터 금리를 인상할 가능성이 높다. 물론, 아직 시장은 2022년 내년 말에 금리 인상을 시작할 것이라 예상하고 있다.

이 예상이 맞다면, 미국 증시는 아마도 2022년 하반기가 되면 어느정도 숨고르기가 나타날 확률이 높아진다. 물론, 그 전에 시장이 얼마나 상승했는가에 따라서, 또한 미 연준이 금리 인상을 언제 시작할 건지에 대한 가이던스가 어떻게 되는지에 따라서, 그 때보다 약간 빠르거나 늦어질 가능성이 상존한다.

아까도 말씀드렸던 과거 테이퍼링 우려에 따른 1달간의 조정 이후 미국 증시는 나스닥이 다시 금리 인상 우려 때 하락하기 전 1년 반동안 상승을 먼저 하고 그 후 6개월 정도 제법 큰 조정을 맞이한다. 물론, 큰 조정 이후에도 금리 인상 시기에 지속해서 더 큰 폭 상승을 했고, 테이퍼링 우려에서 미연준 금리 고점까지의 상승 폭은 S&P500은 88.5%, 나스닥은 146.8%나 되었다. 여전히 장기적인 5년의 구간을 보더라도 나스닥이 S&P500의 60% 이상의 초과 수익률을 보였다. 따라서, 결국은 지금부터 제법 큰 상승장을 예상하는 것이 적절하다 판단한다. 즉, 지금부터 약 4~5개월 동안에 미국 증시의 상승을 즐기는 방향으로 투자에 임할 것을 추천한다.

지금부터 미국 증시가 상승추세를 보인다면, 향후 4~5개월 간 어느정도 상승을 미국 증시가 할 수 있을지 계산해 보자.

미국 증시 향후 6개월 간 상승여력

다우존스: 14.8%~21.4%

S&P500: 12.3%~18.5%

NASDAQ: 19.8%~23.6%

향후 내년 2분기 말까지 미국 증시에서 우리가 얻을 수 있는 수익률은 아마도 2자리수가 넘을 것으로 예상한다. 따라서, 지금부터 미국 증시의 큰 폭 상승을 예상한다면, 원달러 환율이 지금부터 내년 말까지 약 3~5% 정도 절상을 한다고 가정을 하더라도 지금은 적극적으로 미국 증시에 투자를 늘려야 하는 타이밍으로 판단한다. 만약, 미국 증시가 그런 상승 추세를 보이고, 원달러 추세가 향후 1년 간 안정을 찾는 모습을 보인다면, 한국 증시 또한 재 상승을 하는 시장이 예상된다. 아무튼, 결론은 향후 6개월 간 미국 증시에 적극 투자를 하는 전략을 추천하고, 미국 투자를 한다면 가장 쉽게 미국 상장 지수 ETF에 투자를 하면 된다.

미국 상장 미국 지수 추종 ETF

나스닥: QQQ (NASDAQ:QQQ) (1배), QLD (NYSE:QLD) (2배)

S&P500: SPY (NYSE:SPY), VOO, IVV

SPDR® Dow Jones Industrial Average ETF Trust (NYSE:DIA)

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

미 증시, 테이퍼링 우려는 더이상 악재가 아니다!

최신 의견

다음 기사가 로딩 중입니다...

앱 다운로드하기

리스크 고지: 금융 상품 및/또는 가상화폐 거래는 투자액의 일부 또는 전체를 상실할 수 있는 높은 리스크를 동반하며, 모든 투자자에게 적합하지 않을 수 있습니다. 가상화폐 가격은 변동성이 극단적으로 높고 금융, 규제 또는 정치적 이벤트 등 외부 요인의 영향을 받을 수 있습니다. 특히 마진 거래로 인해 금융 리스크가 높아질 수 있습니다.

금융 상품 또는 가상화폐 거래를 시작하기에 앞서 금융시장 거래와 관련된 리스크 및 비용에 대해 완전히 숙지하고, 자신의 투자 목표, 경험 수준, 위험성향을 신중하게 고려하며, 필요한 경우 전문가의 조언을 구해야 합니다.

Fusion Media는 본 웹사이트에서 제공되는 데이터가 반드시 정확하거나 실시간이 아닐 수 있다는 점을 다시 한 번 알려 드립니다. 본 웹사이트의 데이터 및 가격은 시장이나 거래소가 아닌 투자전문기관으로부터 제공받을 수도 있으므로, 가격이 정확하지 않고 시장의 실제 가격과 다를 수 있습니다. 즉, 가격은 지표일 뿐이며 거래 목적에 적합하지 않을 수도 있습니다. Fusion Media 및 본 웹사이트 데이터 제공자는 웹사이트상 정보에 의존한 거래에서 발생한 손실 또는 피해에 대해 어떠한 법적 책임도 지지 않습니다.

Fusion Media 및/또는 데이터 제공자의 명시적 사전 서면 허가 없이 본 웹사이트에 기재된 데이터를 사용, 저장, 복제, 표시, 수정, 송신 또는 배포하는 것은 금지되어 있습니다. 모든 지적재산권은 본 웹사이트에 기재된 데이터의 제공자 및/또는 거래소에 있습니다.

Fusion Media는 본 웹사이트에 표시되는 광고 또는 광고주와 사용자 간의 상호작용에 기반해 광고주로부터 보상을 받을 수 있습니다. 본 리스크 고지의 원문은 영어로 작성되었으므로 영어 원문과 한국어 번역문에 차이가 있는 경우 영어 원문을 우선으로 합니다.

금융 상품 또는 가상화폐 거래를 시작하기에 앞서 금융시장 거래와 관련된 리스크 및 비용에 대해 완전히 숙지하고, 자신의 투자 목표, 경험 수준, 위험성향을 신중하게 고려하며, 필요한 경우 전문가의 조언을 구해야 합니다.

Fusion Media는 본 웹사이트에서 제공되는 데이터가 반드시 정확하거나 실시간이 아닐 수 있다는 점을 다시 한 번 알려 드립니다. 본 웹사이트의 데이터 및 가격은 시장이나 거래소가 아닌 투자전문기관으로부터 제공받을 수도 있으므로, 가격이 정확하지 않고 시장의 실제 가격과 다를 수 있습니다. 즉, 가격은 지표일 뿐이며 거래 목적에 적합하지 않을 수도 있습니다. Fusion Media 및 본 웹사이트 데이터 제공자는 웹사이트상 정보에 의존한 거래에서 발생한 손실 또는 피해에 대해 어떠한 법적 책임도 지지 않습니다.

Fusion Media 및/또는 데이터 제공자의 명시적 사전 서면 허가 없이 본 웹사이트에 기재된 데이터를 사용, 저장, 복제, 표시, 수정, 송신 또는 배포하는 것은 금지되어 있습니다. 모든 지적재산권은 본 웹사이트에 기재된 데이터의 제공자 및/또는 거래소에 있습니다.

Fusion Media는 본 웹사이트에 표시되는 광고 또는 광고주와 사용자 간의 상호작용에 기반해 광고주로부터 보상을 받을 수 있습니다. 본 리스크 고지의 원문은 영어로 작성되었으므로 영어 원문과 한국어 번역문에 차이가 있는 경우 영어 원문을 우선으로 합니다.

© 2007-2025 - Fusion Media Limited. 판권소유