By Jesse Cohen

(2022년 1월 26일 작성된 영문 기사의 번역본)

올해 들어 가치주의 실적이 가장 좋았다. 투자자들은 고성장 기술주 대신 경제 전망 개선 속에서 수익을 얻을 수 있는 기업들을 찾고 있다.

현재의 시장 변동성은 투자자들이 미래 시장의 불확실성 속에서 성장주와 같은 위험자산에서 비위험자산으로 옮겨가고 있는 추세를 반영한다.

올해 들어 금리인상에 대한 기대가 커지면서 장기적인 현금흐름이 필요한 섹터가 타격을 입었고, 실제로 iShares S&P 500 Value ETF(NYSE:IVE)의 수익률이 iShares S&P 500 Growth ETF(NYSE:IVW)보다 높았다. 시장 참여자들이 위험 종목에서 안전 종목으로 옮겨가는 추세 속에서 이러한 투자 성향 변화에 맞춰, 오늘은 방어적인 성격의 가치주에 속하는 3종목에 대해 알아보려고 한다.

시장 참여자들이 위험 종목에서 안전 종목으로 옮겨가는 추세 속에서 이러한 투자 성향 변화에 맞춰, 오늘은 방어적인 성격의 가치주에 속하는 3종목에 대해 알아보려고 한다.

1. 브리티쉬 아메리칸 토바코

- 4분기 실적 발표일: 2월 3일 목요일, 개장 전

- P/E 비율: 12.1

- 배당수익률: 7.89%

- 시가총액: 983억 달러

- 2022년 주가 변동: +15.2%

영국에 위치한 다국적 담배 제조 회사인 브리티쉬 아메리칸 토바코(NYSE:BTI)는 전 세계 180여 개 국가에서 뉴포트(Newport), 럭키 스트라이트(Lucky Strike) 등 유명 제품을 판매한다.

브리티쉬 아메리칸 토바코의 P/E 비율은 12.1배이고 연간 배당수익률은 7.89%(주당 2.96달러)에 이르기 때문에, 향후 변동성이 높은 시장에서 헤지 수단이 필요한 투자자들에게 좋은 옵션이 될 것이다.

양잘의 우량 배당주는 변동성이 심한 환경에서도 실적이 좋다. 시장 참여자들은 상대적으로 밸류에이션이 낮고 방어적인 특징이 있는 필수소비재 기업을 찾기 때문이다.

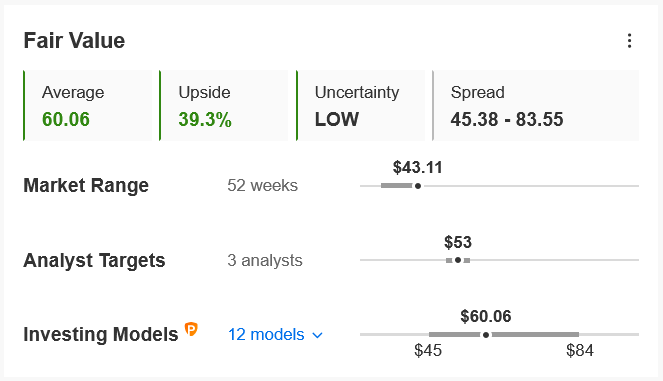

인베스팅프로의 정량 모델에서도 브리티쉬 아메리칸 토바코 주가는 향후 12개월 동안 현재 수준보다 약 39% 높아져 공정가치 60.06달러에 이를 것으로 예상한다. 출처: 인베스팅프로

출처: 인베스팅프로

월요일에 브리티쉬 아메리칸 토바코 주가는 2020년 2월 이래 최고치인 43.90달러를 기록했다. 화요일 종가는 43.11달러였다. 브리티쉬 아메리칸 토바코는 런던 증권거래소에 상장되어 있고, FTSE 100 지수를 구성하는 종목이다. 현재 시가총액은 983억 달러에 이른다.

영국 런전에 위치한 거대 담배회사로서 최근 위험을 줄인 전자담배 제품으로 옮겨가면서 수익을 얻고 있다. 주가는 올해 들어 15% 상승했고 이는 S&P 500 지수 및 다우 지수보다 훨씬 높은 수익률이었다.

2. 셰브론

- 4분기 실적 발표일: 1월 28일 금요일, 개장 전

- P/E 비율: 24.6

- 배당수익률: 4.57%

- 시가총액: 2,555억 달러

- 2022년 주가 변동: +13%

셰브론(NYSE:CVX)은 세계 최대의 에너지 기업이며, 핵심 비즈니스는 원유, 천연가스 및 관련 제품의 탐사, 생산, 정제, 운송이다.

연준의 긴축적 통화정책과 인플레이션 상승 속에서는 경제 상황에 민감한 양질의 가치 기업의 수익률이 높을 것으로 기대된다. 거대 석유회사인 셰브론은 180여개 국에서 운영되고 있으며 향후 몇 주 그리고 몇 달 동안 탄탄한 투자처가 될 수 있다.

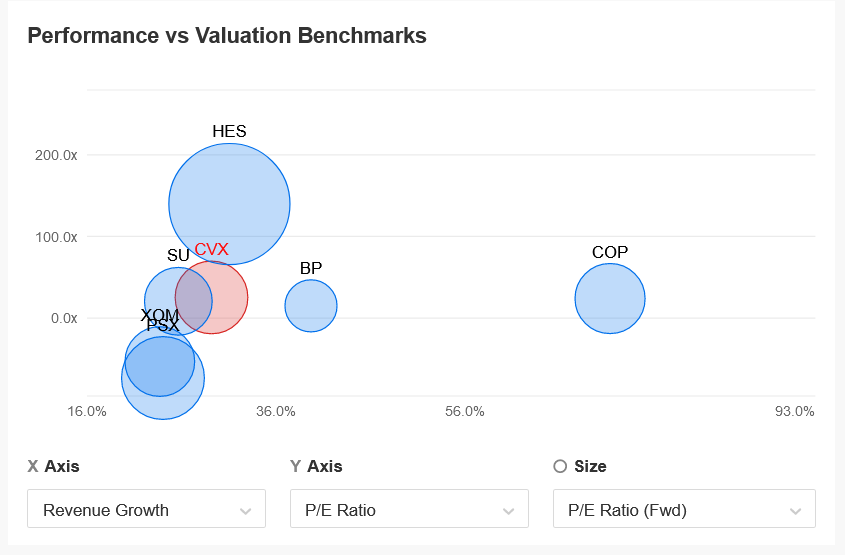

셰브론 주가는 P/E 비율 24.6에 비해 상대적으로 낮은 수준이다. 에너지 섹터의 다른 기업들, 즉 코노코 필립스(NYSE:COP), 슐럼버거(NYSE:SLB), 파이오니어 내추럴 리소시스(NYSE:PXD), 데본 에너지(NYSE:DVN)보다 주가가 저렴하다.

출처: 인베스팅프로

또한 셰브론의 배당금은 상대적으로 높다. 현재 배당금은 주당 분기별 1.34달러, 연간 5.35달러로 높은 편이다. 셰브론의 배당수익률은 4.57%이고 S&P 500 종목 평균인 1.39%보다 3배 이상 높다.

셰브론 주가는 2022년 들어 13% 상승했고 어제 종가는 132.59달러로 2018년 1월 이후 최고치를 기록했다. 현재 시가총액은 2,555억 달러다.

셰브론은 지난 분기에 수익과 매출 모두 애널리스트 전망치를 뛰어넘었다. 이번 4분기 실적에서 주당순이익은 3.10달러로 예상되며, 이는 1년 전의 주당순손실 0.01달러 대비 큰 폭으로 개선된 것이다.

매출 역시 전년 대비 77% 상승한 447억 달러로 전망된다. 수익과 매출 실적과 더불어, 투자자들은 셰브론이 배당 상승과 자사주매입으로 주주들에게 현금을 돌려줄 계획이 있는지 궁금해 하고 있다.

3. 코카콜라

- 4분기 실적 발표일: 2월 10일 목요일, 개장 전

- P/E 비율: 29.5

- 배당수익률: 3.08%

- 시가총액: 2,583억 달러

- 2022년 주가 변동: +1.1%

‘코카콜라’ 제조, 소매, 마케팅으로 유명한 코카콜라(NYSE:KO)는 다국적 음료 기업이다. 코카콜라 외에도 ‘스프라이트’, ‘환타’ 등 청량음료 그리고 ‘파워에이드’, ‘네스티’, ‘다사니’ 생수 등 무탄산음료도 판매한다.

수익성 없는 고성상주는 올해 들어 급락했지만 투자자들이 경제 회복기에 수익이 좋은 경기민감주에 대한 투자를 늘리면서 필수소비재 섹터의 방어주는 강력한 상승을 보였다.

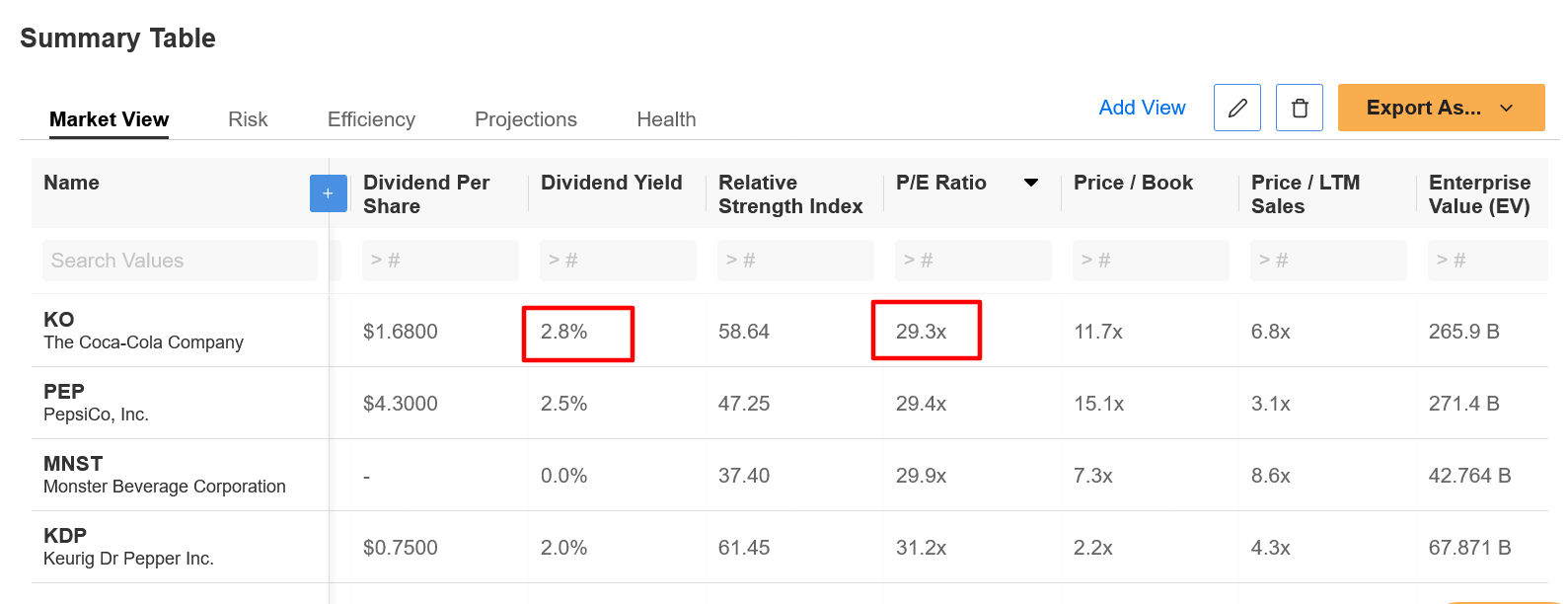

P/E 비율이 29.3인 코카콜라 주식은 경쟁업체인 펩시코(NASDAQ:PEP), 큐리그 닥터페퍼(NASDAQ:KDP), 몬스터 베버리지(NASDAQ:MNST) 등에 비하면 다소 디스카운트되어 있다.

또한 코카콜라는 양질의 배당주이기도 하다. 현재 분기별로 주당 0.42달러를 제공하고 있으며 이는 연간 1.68달러, 배당수익률 3.08%를 의미하며, 필수소비재 섹터에서는 가장 높은 편에 속한다.

출처: 인베스팅프로

이런 점을 염두에 두면, 연준이 금리를 인상하고 팬데믹 시기 자산 매입을 종료하는 만큼 단기적으로 코카콜라 주가는 추가 상승할 수 있다.

코카콜라 주가는 1월 14일에 61.45달러 사상 최고치를 기록했고, 어제 종가는 59.82달러였다. 현재 시가총액은 2,583억 달러 규모다.

코카콜라는 10월 27일에 인상적인 3분기 실적을 발표했고 호의적인 수요 환경에 힘입어 가이던스를 상향 조정했다. 이번 4분기 실적은 주당순이익 0.41달러, 매출 89억 9천만 달러로 예상된다.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지