By Alfonso Peccatiello

(2024년 5월 16일 작성된 영문 기사의 번역본)

연준은 금리를 5% 이상으로 인상했지만 미국 경제는 꺾이지 않았다.

이미 2022년에 국채수익률 곡선은 역전되었고 그 이후에도 계속 역전된 상태를 유지하고 있었다.

당시 정책 시차는 상대적으로 짧아 보였고, 미국 경제는 2023년에 경기침체가 일어날 것이라는 공감대가 형성될 때 소프트 패치(soft patch: 경기 회복 국면에서 본격적인 경기 후퇴는 아니지만, 일시적으로 어려움을 겪는 상황)를 겪는 중이었다.

심지어 시장(지역 은행)에서도 문제가 발생했다. 하지만 실제로는 아무 일도 일어나지 않았다.

그 이유는 바로 이것이다.

고금리 상황에서는 과도한 부채를 안고 있는 경제가 비싼 이자율로 산더미 같은 빚을 갚아야 하고 소득과 지출을 위한 여력이 줄어들기 때문에 무언가를 망가뜨려야 한다. 문제는 사람들이 “잘못된” 부채를 바라보고 있다는 것이다.

정부 부채보다 민간 부문의 부채 수준과 추세가 훨씬 더 중요하다. 정부와 달리 민간 부문은 돈을 찍어낼 수 있는 여력이 없기 때문에 빚이 눈덩이처럼 불어나 소득 창출 능력을 잃게 되면 고통은 현실이 된다.

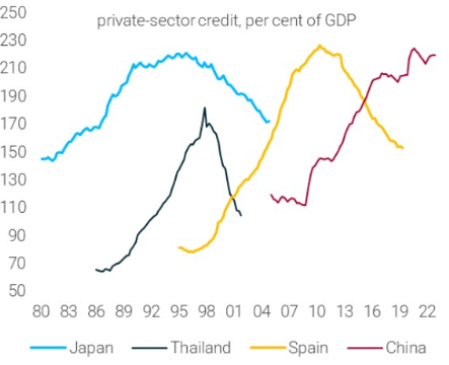

차트에서 볼 수 있듯이 가장 큰 금융 위기는 민간 부문의 높은 부채 증가로 인해 발생했다. 일본이나 스페인의 주택 거품 붕괴, 아시아의 네 마리 호랑이(한국, 대만, 싱가포르, 홍콩), 중국 등이 대표적인 사례다.

그렇기 때문에 우리는 부채상환비율(DSR)을 살펴보아야 한다.

DSR 비율은 비금융 기업과 가계가 부채 상환을 위해 사용하는 가처분 소득의 양을 측정한다. 이는 통화정책 긴축이 민간 부문에 미치는 영향을 효율적으로 시각화하기 때문에 매우 중요한 지표라고 할 수 있다.

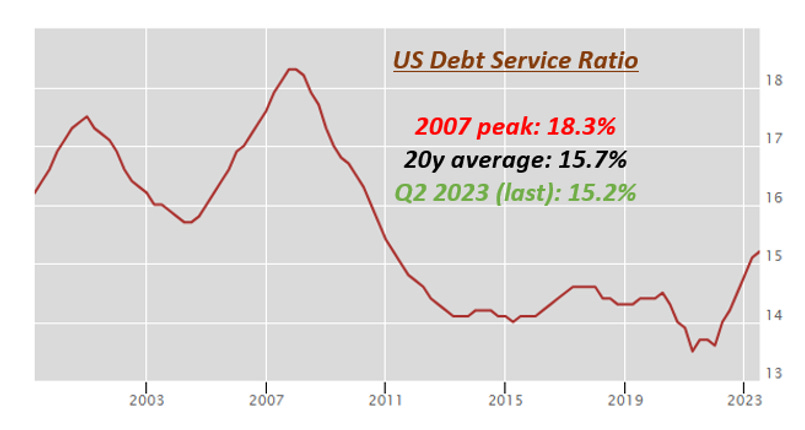

미국의 DSR 비율은 상승하고 있지만 그 속도는 느리며, 장기 평균과 동일한 15%에 머물러 있다. 실제로 DSR이 빠르게 상승할 수 있는 4가지 방법이 있다.

- 경제가 민간 부문의 막대한 레버리지 위에 놓여 있다.

- 민간 부문 부채(모기지 및 회사채/대출)의 상당 부분이 변동금리를 기반으로 하고 있기 때문에 중앙은행이 금리를 인상하면 가계와 기업은 즉시 부채 상환 비용 상승에 직면하게 된다.

- 민간 부문 부채의 상당 부분이 금리 재설정과 함께 작동하므로 단기간에 이러한 모든 부채를 더 높은 금리로 재설정해야 한다.

- 민간 부문 부채의 상당 부분이 곧 명목상 리파이낸싱 만기(예: 더 높은 만기 장벽)가 도래한다.

미국은 GDP 대비 민간 부문 부채가 2007년보다 낮고, 대출과 모기지는 대부분 고정금리로 단기 재설정이 없으며, 만기 장벽이 점진적이라는 점에서 위 4가지 문제에 크게 직면하지 않는다고 해도 무방하다.

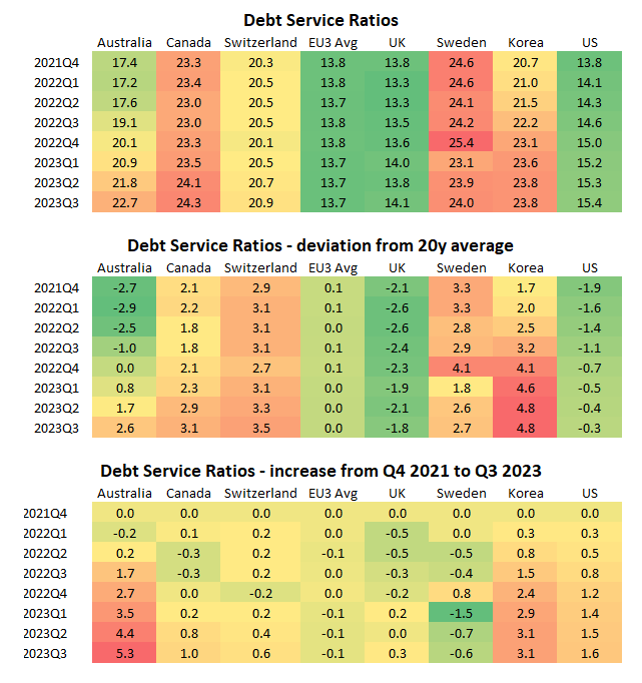

그렇다면 다른 나라들은 어떨까?

필자는 전 세계 주요 경제국을 살펴본 결과 다음과 같은 사실을 파악했다.

호주, 캐나다, 한국, 스웨덴은 모두 DSR이 절대적으로 높고, 20년 평균보다도 높으며, 시간이 지남에 따라 계속 증가하는 추세라는 점에서 압박을 받고 있다. 예를 들어 스웨덴은 높은 DSR 비율로 인한 압박 때문에 금리를 인하했다.

반면에 미국은 민간 부채/GDP의 150%라는 보다 합리적인 수준을 유지하고 있으며, 민간 부문이 금리 상승으로 인한 고통을 체감하는 데 더 오랜 시간이 소요될 것이다.

2007년의 미국과 오늘날의 미국 경제가 얼마나 다른지 생각해 보자. 당시에는 민간 부문의 과도한 레버리지에 대한 압박으로 주택 시장에 금이 갔고 대금융 위기가 이어졌다.

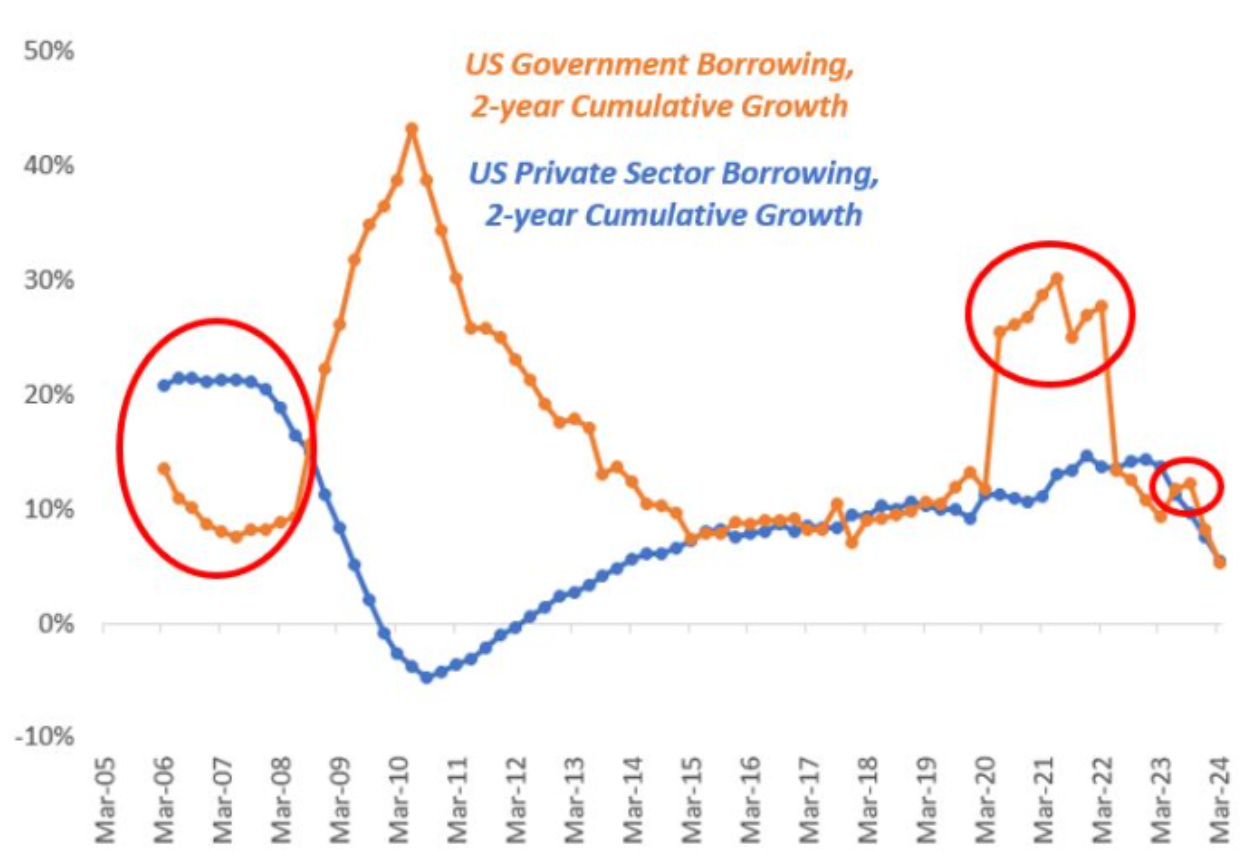

지금은 상황이 다르다. 정부의 재정적자 규모(주황색)는 엄청나지만 민간 부문 신용(파란색)은 높지 않다.

민간 부문 신용은 과도한 자금 창출과 불안정의 원천이 아니며, 미국 민간 부문은 2008년 이후 실제로 디레버리징을 해왔다. 대신 오늘날의 문제는 정부의 재정적자다!

요컨대, 이것이 바로 고금리와 역전된 수익률 곡선이 아직 미국 경제를 망가뜨리지 않은 이유라고 할 수 있다.

그런데 느리지만 확실하게 몇 가지 균열이 나타나고 있다.

지금 일자리를 잃으면 단기간에 다시 일자리를 얻기가 매우 어렵기 때문에 영구 실업자로 분류될 가능성이 높다.

전체 노동력 대비 미국 영구 실업자 비율은 증가하고 있다. 7~8%의 대출/채권 리파이낸싱 금리에 직면한 기업들이 지출을 줄이고 채용 의사를 늦추면서 고용 시장이 냉각되고 있는 것이다.

미국 경제는 아직까지 꺾이지 않았다. 하지만 연준이 금리를 충분히 오랫동안 높게 유지한다면, 결국 연준은 성공할 것이다.

S&P500, 나스닥, 다우 등 시장을 이기고 싶으세요? 쿠폰코드 "ilovepro12" 입력하고 인베스팅프로+를 구독해 보세요!

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지