지난 1월 한국경제신문 편집국에 낯선 번호의 국제전화가 걸려왔다. 발신자는 미국 버지니아주 투자유치담당 공무원. 그는 ‘농심이 로스앤젤레스에 이어 미국에 제2 공장을 짓는다’는 한경 보도(1월 11일자 A1, 5면)에 대한 자세한 설명을 듣고 싶다고 했다. 그러고는 “버지니아주가 간절히 원한다고 농심에 전해달라”고 부탁했다. 모두 현지시간 새벽 2~3시에 걸려온 전화였다.

세계 각국이 한국 기업의 생산기지를 유치하기 위해 팔을 걷어붙이고 있다. 높은 인건비와 각종 규제, 강성 노조 등을 피해 ‘탈(脫)한국’에 나서는 국내 기업이 늘고 있는 점을 겨냥했다는 분석이 나온다.

각국이 제시하는 인센티브는 파격적이다. SK이노베이션은 최근 미국 조지아주 커머스시에 배터리 공장을 짓는 대가로 ‘법인세 일부 감면+토지 무상 사용+공장부지 평탄화 비용 면제+인력 채용·교육 지원’ 등으로 이뤄진 패키지 혜택을 받았다. 인센티브 규모는 투자액(16억7000만달러)의 절반에 달하는 것으로 알려졌다. 국내 대기업 관계자는 “반도체와 디스플레이 정도를 빼면 최근 10여 년 동안 국내에 새로 생긴 대형 공장이 거의 없다”며 “각국이 이런 사실을 알고 해외 진출을 염두에 둔 한국 기업을 찾아다니며 ‘러브콜’을 보내고 있다”고 말했다.

한국경제연구원에 따르면 국내 기업의 해외 직접투자(ODI) 금액은 2009년 209억달러에서 지난해 498억달러로 10년 동안 2.4배로 증가했다. 작년 ODI 금액은 외국인이 국내에 직접투자한 금액(FDI·170억달러)의 3배에 육박했다. 이렇게 최근 10년간 해외로 빠져나간 순투자 금액(ODI-FDI)은 2196억달러(약 249조원)에 달한다.

기업을 대하는 공무원과 정치인의 태도부터 바뀌어야 한다는 지적도 나온다. 경제계 관계자는 “하림이 진출한 미국 메릴랜드주의 주지사는 수년 전 ‘닭 가공 과정에서 나오는 폐수가 식수를 오염시킬 우려가 있다’는 의혹이 일자 직접 수돗물을 마시며 주민들을 설득했다”며 “지난해 LG화학이 전남 나주에 지으려던 친환경 가소재 공장이 일부 주민의 반대와 나주시의 방관 등으로 무산된 것과 대비된다”고 말했다.

오상헌/김재후 기자 ohyeah@hankyung.com

M&A도 '脫 한국'…"해외기업 인수, 선택 아닌 생존 문제"

인수합병(M&A) 시장에도 ‘탈(脫)한국’ 바람이 불고 있다. 국내 기업보다는 해외 기업 인수에 눈을 돌리는 분위기다.

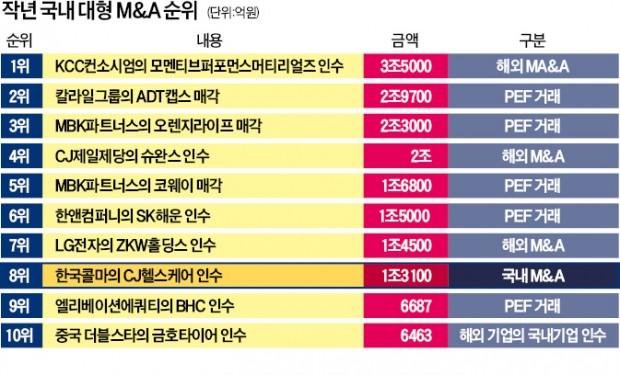

한국경제신문 자본시장 전문매체인 마켓인사이트가 집계한 2018년 리그테이블(거래실적 순위)에 따르면 지난해 국내에서 벌어진 대형 M&A 12개 가운데 4곳이 국내 기업의 해외기업 인수였다. 지난해 최대 규모였던 KCC·원익그룹·SJL파트너스 컨소시엄의 세계 3대 실리콘회사 모멘티브퍼포먼스머티리얼즈 인수를 비롯해 4, 7, 12위 대형 거래가 모두 해외 M&A였다. 액수로는 7조4731억원으로 상위 12개 M&A(19조1520억원) 가운데 39%를 차지했다. 나머지는 대부분 PEF 운용사가 주도한 거래였고, 순수 국내 기업끼리의 M&A는 한국콜마가 CJ헬스케어를 인수한 것이 유일했다. M&A를 통해 새로운 성장동력을 찾으려는 대기업 시선이 온통 해외로 쏠려 있다는 의미다.

4~5년 전까지만 해도 해외기업 M&A는 뜸했다. 규모도 5000억원을 넘지 않았다. 최근 들어 분위기가 바뀌었다. 조단위의 거래가 잇따르고 있다. 국내 최대 M&A 기록도 미국 하만을 인수(2016년·9조3000억원)한 삼성전자가 보유하고 있다. 이처럼 해외 기업 M&A 규모는 갈수록 커지는 데 비해 국내 M&A는 PEF 관련 거래 아니면 일감몰아주기 규제를 피하려는 대기업 자회사 및 사업부 매각이 전부라는 분석마저 나온다.

임석정 SJL파트너스 대표는 “해외 기업 인수가 이제 선택이 아니라 생존을 위한 필수 타개책이 됐기 때문”이라고 설명했다. 국내 기업이 △과도한 규제 △경직되고 반기업적인 노조 △포화된 국내 시장의 첨예한 경쟁 등을 이유로 국내 시장을 떠날 수밖에 없는 환경에 놓였다는 것이다.

지금까지 국내 대기업은 해외 M&A에 소극적이었다. 국내 기업 문화를 피인수기업에 그대로 이식하려다 실패한 사례가 많았기 때문이다. 삼성의 미국 AST리서치 인수와 LG의 미국 텔레비전 제조회사 제니스 인수 등이 대표적이다. 하지만 해외 M&A가 필수 전략이 되면서 다른 기업 또는 사모펀드(PEF)와 컨소시엄을 구성해 리스크를 줄이는 방향으로 국내 기업 전략도 진화하고 있다. KCC와 원익그룹이 SJL이라는 PEF를 앞세워 모멘티브를 인수하고, CJ제일제당이 미국 냉동식품업체 슈완스를 인수하면서 PEF와 컨소시엄을 이뤄 인수자금 부담을 낮춘 것이 여기에 속한다. 임 대표는 “해외 M&A를 통해 새로운 성장동력을 찾으려는 국내 대기업과 중견기업의 요청이 갈수록 늘어나고 있다”고 말했다.

정영효 기자 hugh@hankyung.com

M&A도 '脫 한국'…"해외기업 인수, 선택 아닌 생존 문제"

'투자 5敵'에 가로막힌 한국…23년간 현대·기아車 국내 신·증설 '0'

투자매력 없는 한국, 그리스보다 한참 뒤진 28위