▶마켓인사이트 9월11일 오후 4시3분

현대일렉트릭앤에너지시스템(이하 현대일렉트릭)이 비금융회사로선 이례적으로 변동금리부 회사채(FRN·floating rate note)를 공모 발행한다. 경기 침체로 시장금리의 반등 가능성이 낮게 점쳐지는 상황에서 금융 비용을 아끼고 조달 수단을 다변화하려는 전략으로 풀이된다.

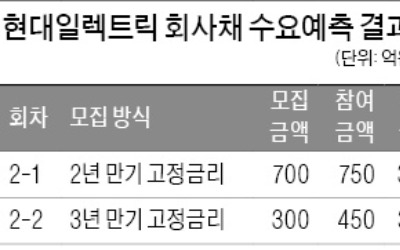

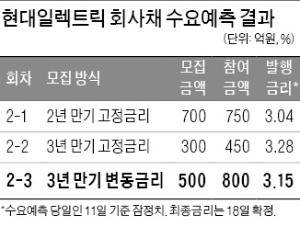

12일 투자은행(IB)업계에 따르면 전기·전자기기 생산업체인 현대일렉트릭은 오는 19일 3년 만기 회사채 500억원어치를 변동금리로 발행하기로 확정했다.

발행금리는 지난 11일 수요예측 결과를 반영해 양도성예금증서(CD) 91일물에 1.5%포인트를 가산하기로 결정했다. 회사에서 내는 이자금액이 납입 직전일 CD금리에 연동해 3개월마다 바뀌는 방식이다. 잠정 발행금리는 연 3.15%로 최종 수치는 발행 직전일 확정한다.

비금융회사가 원화로 발행하는 변동금리부 회사채 공모는 2012년 수요예측 제도 시행 이래 처음이다. 그동안 변동금리부 채권은 은행 등 금융회사들의 전유물이었다. 대부분 자산을 운용하는 과정에서 금리변동 위험 회피나 차익 거래가 목적이었다. 단 국내에서 발행하는 달러나 엔화 등 외화표시 채권은 금융·비금융회사 관계없이 대부분 변동금리로 발행해왔다. 변동금리부 외화 채권 투자 수요가 많은 국내 통화스와프시장의 수급 특성 때문이다.

현대일렉트릭은 이자 부담 경감을 목적으로 변동금리부 채권을 선택해 시장의 이목을 끌고 있다. 증권사 회사채 발행 담당자들에 따르면 변동금리를 선택하면 고정금리 대비 0.1%포인트 이상의 이자 절감 효과를 볼 수 있는 것으로 나타났다.

현대일렉트릭이 19일 별도로 발행할 예정인 3년 만기 고정금리부 회사채(300억원)의 경우 이자비용이 액면금액의 연 3.28%(잠정치)로 변동금리보다 0.13%포인트 높다. 한 증권사 관계자는 “시장금리의 반등 가능성이 낮다는 전망이 우세한 상황에서 이자를 아끼고 조달 수단을 다변화하기 위해 회사 측에서 변동금리 발행을 선택한 것”이라고 설명했다.

금리가 더 하락하면 이자 경감 효과도 그만큼 커진다. 반대로 금리가 상승하면 파생상품을 활용해 특정 수준에서 고정금리로 바꾸는 전략을 활용할 계획인 것으로 알려졌다. 지난해 4월 현대중공업에서 분할 독립한 뒤 처음 발행하는 이번 공모 회사채 신용등급은 투자적격 10단계 중 일곱 번째인 ‘A-(안정적)’다.

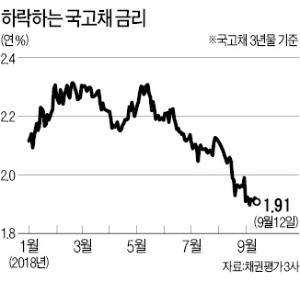

채권 시장에선 지난달 31일 한국은행 금융통화위원회의 기준금리 동결 발표 이후 단기적으로 시장금리 상승 가능성이 낮아진 것으로 판단하고 있다. 한국은행은 2017년 11월 기준금리를 연 1.50%로 0.25% 인상한 뒤 여섯 차례 연속 동결했다.

지난 7월 금리 인상을 주장하는 소수 의견 등장으로 잠시 달아올랐던 금리 인상 기대는 최근 고용지표 부진으로 다시 잠잠해졌다. 지난 2월 한때 연 2.3%를 웃돌았던 국고채 3년물 금리는 최근 연 1.9% 수준에 머물고 있다.

이태호/김진성 기자 thlee@hankyung.com 쌍용車, 액면가 이하 유상증자 추진 DB운용 '구원투수' 나선 DB손보, 카타르... 하나금투PE, '테슬라 납품社' 명신산업에 ... 붙이고 떼어내고… 사업재편에 푹 빠진 기업들 한국투자파트너스, 삼성전자와 의기투합… 인도... 유수홀딩스 자회사 싸이버로지텍, IPO 채비