CityTimes - [시티타임스=글로벌일반] 미 증시가 지난주 2주 연속 반등에 성공. 한달 조정 후 반등세가 나타났다. 예상보다 높은 3월 인플레이션 수치에 기준금리 상승 가능성에 대한 우려도 상존했지만, 5월 FOMC 미팅 이후 금리 인상 가능성은 사라졌고, 금리 인하도 올해 9월 안에는 일어나는 것으로 예상됨에 따라 미국 증시가 반등에 성공했다.

4월 비농업 신규 고용자 수가 17만5천명으로 예상치 24만3천명 크게 하회했다. 4월 실업률 3.9%로 예상치 3.8% 보다 높았다. 노동 참여율 62.7% 지속 유지됨으로 코로나-19 전 63.3%에 크게 못 미쳤다. 특히, 시간당 임금상승율이 3.9% 대로 하락, 전체 임금 상승율은 2.4% 수준으로 인건 비용의 큰 폭 증가에도 불구하고 인플레이션을 자극할 수준은 아니라 판단된다. 따라서, 미국 10년 국채 금리가 하향 안정화됐다고 판단한다.

필자의 전망은 Fed Watch보다는 빠르게 7월 31일 FOMC에서 미 연준은 첫 0.25% 금리 인하를 감행할 것이라 예상한다. 연말까지 약 2~3차례 정도 금리인하와 2025년에도 2~3차례 금리 인하가 실시되며 미국 10년 국채 금리는 향후 연말까지 4.0% 수준으로 하락, 2025년 말까지 3.5%까지 하락할 가능성 높다 판단한다. 향후 2~3년 간 골디락스 구간이 예상된다.

현재 10년 국채 4.5%의 금리가 연말까지 유지된다면 S&P500은 연말 5,400 돌파 정도에 그칠 것이지만, 만약 연말까지 4%로 금리가 하락할 경우 연말 5,800까지 상승도 가능하다. 2025년 연말까지 금리 3.5%로 하락 안정화 된다면, 2025년 말 42% 상승이 가능해서 7,290가 적절한 수치로 판단된다. 따라서, 지금은 적극 미국 주식 투자의 구간으로 판단한다.

임금 상승률이 하락 안정화(3% 수준)됨에 따라 고용 시장이 향후 인플레이션을 자극하는 수준은 한정적일 것 예상한다. 이 가운데 GDP 성장률은 2분기 큰 폭으로 하락할까 우려할 이유는 낮다 판단된다. 물론 1분기 실질 1.6% 성장률로 크게 낮아졌지만, 예금 증가율 5% 이상으로 정상화되는 것을 감안, 미국 명목 성장률은 올해 5% 이상이 나올 것이라 예상한다. 과거 1995~2000년 인터넷 사이클 시기 명목 GDP 성장률이 연 5.5% 이상이었고, 2024~2028년 AI 사이클에 연 평균 5~5.5%수준의 성장률이 나올 확률 높다.

미국 예대율은 여전히 70.4% 수준. 향후 예금 증가율 연 5% 이상으로 확대될 것으로 예상한다. 대출 증가율 또한 5% 이상으로 확대될 것으로 예상한다. 결국, 미국 명목 경제성장율은 장기적 5% 이상으로 안정화 예상되며, 이 상황에서 M2/시가총액으로 계산 시 미국 S&P500은 연말까지 최소 5,500은 돌파, 높게는 5,700 이상(12% 이상 상승)까지 상승할 것으로 예상된다. 나스닥 지수는 연말까지 18,300 포인트 돌파 할 것 (14% 이상 상승)으로 예상한다.

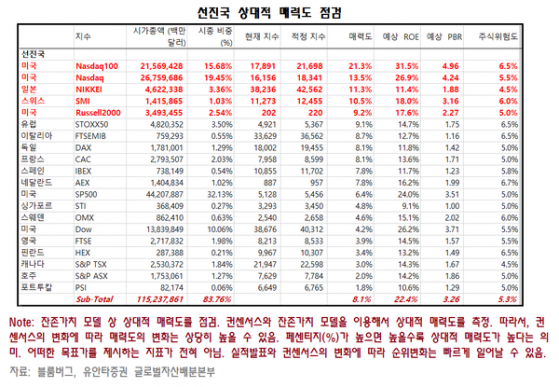

안정적인 경제 성장률 5.5% 이상, 10년 국채 금리 3.5~4%의 시대에서 투자의 초점은 주식이다. 주식 비중 80% 가장 높게 가져갈 것을 추천한다. 채권 15%, 대체자산 5% 수준 추천. 신흥국 투자 비중 확대로 전체 주식 비중 중 25% 추천. 선진국 내에서는 여전히 대형주 위주의 투자 추천. 특히, 나스닥 100 위주의 투자 중요. 신흥국 내에서 지속적으로 한국 코스피, 코스닥, 대만가권, 베트남 VN 지수에 투자 초점 중요.

업종 초점을 지속해서 성장주 비중 높게 유지. 성장주 85%, 가치주 15% 전략 추천. 대형기술주 및 IT 업종 63%, 전기차/전기차 부품 8%, 바이오 7%, 신재생에너지 7% 등으로 투자 집중. 금리 인하 가능성 7월 31일에 확대될 것 예상되는 가운데 전기차, 바이오, 신재생에너지 같은 성장주에 대한 관심 확대 예상. 원자재, 금융 등의 비중은 아주 낮게 가져갈 것 지속 추천. 가치주는 소비주, 주택 소비 위주로 투자 추천.

업종 매력도를 보면, 반도체가 1위, 대형기술주 2위, 클라우드 컴퓨팅, AI, 데이터센터 등이 3위로 올라옴. 그 이외에도 주택건설, 임의소비재, 태양광, 여행 등의 업종 매력도 높게 나타남. 지금은 AI 산업 활성화에 따른 생산성 상승에 대한 초점을 맞추는 투자전략이 가장 적절. 지금은 선택과 집중의 시대!

[유동원의 글로벌투자 인사이트]

現 유안타증권 글로벌 자산배분 본부장

前 키움증권 글로벌리서치 센터장

前 모간스탠리 애널리스트 이사

미국, 중국, 유럽, 베트남 등 복잡한 글로벌투자 시장에 대한 명확한 해석과 전망 그리고 투자전략에 대한 혜안을 제공해드립니다.